Wycena spółki metoda DCF: założenia

Zgodnie z metodą DCF, wycena spółki metoda DCF (wycena DCF projektu inwestycyjnego) opiera się na wyznaczeniu sumy generowanych przez niego przyszłych wolnych przepływów pieniężnych – FCF (free cash flow). Przepływy gotówkowe dotyczą różnych przyszłych okresów dlatego należy je sprowadzić do wartości bieżącej (zgodnie z zasadą wartości pieniądza w czasie).

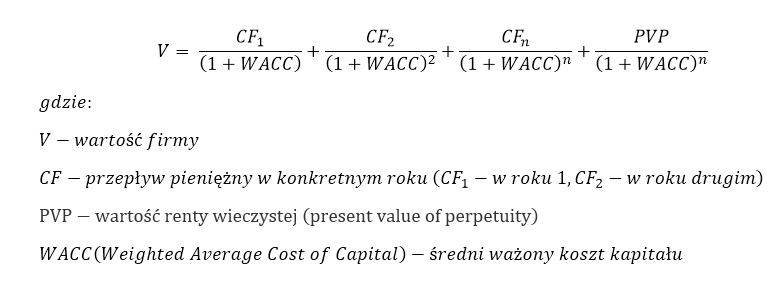

Wycena spółki metoda DCF: wartość przedsiębiorstwa

Zgodnie z tym założeniem wartość przedsiębiorstwa V (value) to suma wszystkich przyszłych przepływów pieniężnych od okresu pierwszego do okresu n, zdyskontowanych odpowiednią stopą procentową, nazywną też stopą dyskonta. Stopą tą jest średni ważony koszt kapitału (WACC-weighted average cost of capital).

Wycena spółki metoda DCF: szczegóły prognozy

Zazwyczaj dokonuje się szczegółowej prognozy FCF na kilka lat (od pięciu do dziesięciu). Każdy przepływ dyskontuje się odpowiednim współczynnikiem dla danego roku. Następnie sumuje się wartość bieżącą poszczególnych okresów.

Wycena spółki metoda DCF: Terminal Value

Pozostaje jeszcze wyjaścnić kwestię współczynnika dyskonta dla wartości rezydualnej, po ang. terminal value (TV=PVP), we wzorze powyżej to PVP, inaczej dla okresu kontynuacji. Kwestię tą rozwiązuje się dwuetapowo:

1) Okres kontynuacji traktuje się jak rentę wieczystą (czyli te same przepływy co roku, po okresie prognozy) i jej wartośc wylicza sie ze wzoru:

PVP=P/WACC

gdzie:

PVP- wartość renty wieczystej (present value of perpetuity)

P-renta wieczysta

2) Powyższy wzór powstaje przy założeniu, że FCF nie wzrasta po okresie prognozy.Jeżeli natomiast zrobić takie założenie, to należy uwzględnić jeszcze stopę wzrostu wolnych przepływów pieniężnych, którą oznacza się g:

PVP=P/(WACC-g)

Powstałą wartość renty wieczystej należy jeszcze sprowadzić do wartości bieżącej-obecnej, bo ta wyliczona wartość renty to wartość rezydualna na koniec okresu prognozy, dlatego też należy użyć współczynnika dyskonta z ostatniego roku prognozy:

DF=PVP/((1+WACC)^n)

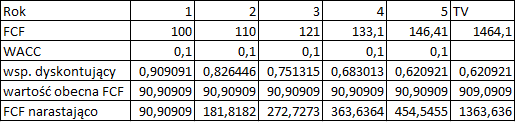

Wycena spółki metoda DCF przykład:

Spółka wygenerowała w pierwszym roku 100 zł wolnych przepływów pieniężnych, w następnych latach co roku będzie zwiększać swoje przepływy pieniężne o 10%, aż do roku piątego. Średni ważony koszt kapitału wynosi 10%

Jak widać na obrazku powyższe wzory nie są strasznie trudne. Tak naprawdę każdy z nas może stworzyć bez problemu własną prognozę.

Źródło: „Metody wyceny spółki-perspektywa klienta i inwestora” Praca zbiorowa pod redakcją Marka Panfila i Andrzeja Szablewskiego; Poltext; Warszawa 2006

Narzędzie w excel do wyceny DCF:

Zapraszam również do zapoznania się z poniższym artykułem/ narzędziem w Excel, gdzie można zmieniać poszczególne dane i zobaczyć jak zmienia się wycena: Narzędzie w Excel do wyceny DCF firmy LUKSUS

Cały cykle edukacyjny dotyczący przykładu wyceny DCF dla firmy LUKSUS:

Przykład DCF: LUKSUS cz.1: Okres prognozy

Przykład DCF: LUKSUS cz.2: Stopa wzrostu przychodów

Przykład DCF dla LUKSUS cz.3: Obliczanie Free Cash Flow

Przykład DCF dla LUKSUS cz.4: Prognoza kosztów operacyjnych

Przykład DCF dla LUKSUS cz.5: Podatek i Inwestycje w majątek trwały netto

Przykład DCF dla LUKSUS cz.6: Kapitał pracujący

Przykład DCF: LUKSUS cz.7: Ustalenie stopy dyskontowej, czyli kosztu kapitału

Przykład DCF: LUKSUS cz.9: Podsumowanie

Uwaga: w ramach powyższego cyklu edukacyjnego stworzyłem dla Was Narzędzie w Excel, gdzie możecie na czerwono edytować poszczególne parametry wyceny DCF firmy Luksus. Zobaczyć jak wpływa to na wycenę firmy.

Narzędzie w Excel możecie pobrać, razem z wieloma innymi wartościowymi rzeczami do pobrania, po zapisie na newsletter. Kliknij w link i przejdź do sekcji 4. Moje narzędzia w Excel. Jeżeli już ktoś jest dopisany do newslettera, na końcu każdego newslettera jest akapit „Materiały do pobrania/obejrzenia”. W razie problemów napisz do mnie maila, chętnie pomogę.

➡️ Dziękuję za polecanie mojego bloga, Fanpage bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Jest to dla mnie bardzo ważne!

➡️ Dołącz do 14 798 subskrybentów newslettera: otrzymasz wiele wartościowych rzeczy do pobrania! Między innymi ale to nie wszystko:

➡️ >>> Moje 8 ebooków na temat inwestowania i gospodarki: kliknij tutaj <<<

➡️ Różne dane w pliku Excel z ciekawymi wykresami: używam ich do analiz na blogu

➡️ Spis najważniejszych zagadnień opracowanych na blogu: prowadzę go od 2007 roku!

➡️ Narzędzia w Excel oraz dostęp do kursu poziom 1: "Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora"

➡️ Wybrane nagrania online: moje spostrzeżenia na temat inwestowania

Na koniec mam do Was ogromny i mega ważny apel!

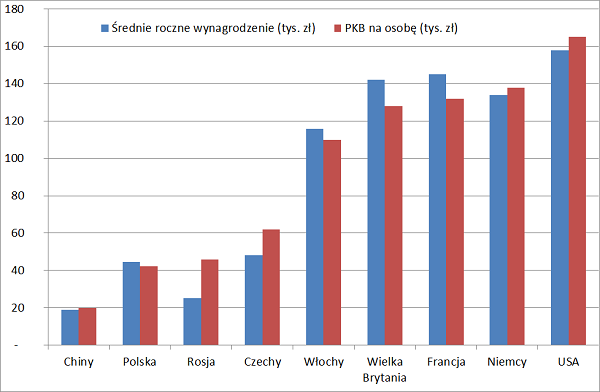

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE:

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE: