Rachunek przepływów pieniężnych

W tym artykule najpierw opiszę co to jest rachunek przepływów pieniężnych a następnie podam z jakich części się składa. Następnie opiszę możliwe sytuacje jakie mogą wystąpić przy analizie tego rachunku. W drugiej części artykułu podam konstrukcję metody pośredniej rachunku przepływów pieniężnych oraz metody bezpośredniej, z podziałem na:

- przepływy pieniężne z działalności operacyjnej (z uwzględnieniem przepływów pieniężnych netto z działalności operacyjnej),

- przepływy pieniężne netto z działalności inwestycyjnej,

- przepływy pieniężne netto z działalności finansowej.

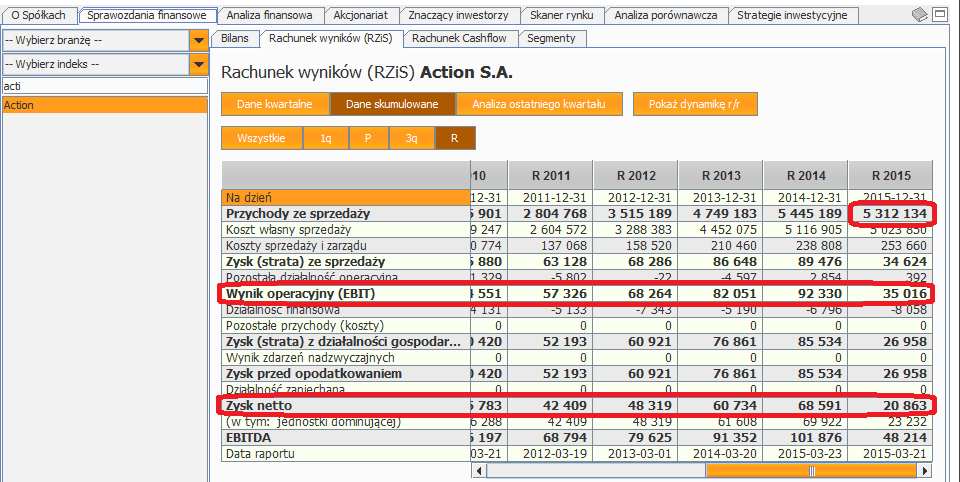

Natomiast tutaj znajduje się przykładowe narzędzie przedstawiające wyniki finansowe spółki giełdowej, umieściłem w nim również przepływy pieniężne.

Cash flow (sprawozdanie z przepływu środków pieniężnych):

Cash flow zaczęto stosować na szeroką skalę, gdy w latach 80-tych zbankrutowała firma, która była bardzo zyskowna, ale utraciła płynność finansową. Analitycy nie zauważyli sygnałów ostrzegawczych zbliżającej się katastrofy, gdyż zwracali uwagę tylko na bilans oraz rachunek zysków i strat. Rachunek przepływów pieniężnych ukazuje przepływ środków pieniężnych w ujęciu dynamicznym, czyli przedstawia źródło finansowania środków pieniężnych i ich wykorzystanie. W odróżnieniu od rachunku zysków i strat pokazuje rzeczywiste dopływy i odpływy gotówki a nie tylko zapis księgowy. W zapisie księgowym ukazany jest zysk firmy w momencie sprzedaży, ale nie musi się to wiązać z przypływem gotówki, np. sprzedaż produktów z odroczonym terminem płatności powoduje wzrost należności. Gotówka może też być „uwięziona” w zapasach. Innymi słowy firma może być rentowna (generować zyski) w ujęciu księgowym, ale jednocześnie mieć problemy z bieżącą płynnością, co może doprowadzić nawet do bankructwa.

Budowa cash flow:

Rachunek przepływów pieniężnych składa się z 3 części (opisano je dokładnie w drugiej części tego artykułu):

–Przepływy pieniężne netto z działalności operacyjnej, czyli środki generowane z podstawowej działalności firmy:

a)przepływy brutto to: zysk operacyjny + amortyzacja – zapłacony podatek,

b)przepływy netto to: przepływy brutto + zmiana kapitału pracującego + zmiana pozostałych aktywów oraz pasywów operacyjnych,

c)zmiana kapitału pracującego to: – zmiana zapasów – zmiana należności + zmiana zobowiązań, przy założeniu, że te trzy kategorie wzrastają; generalnie wzrost zapasów i należności to „uwięzienie gotówki”, inaczej jej odpływ, dlatego liczy się je z „minusem”, jeżeli kategorie te spadają, należy je uwzględnić z „plusem”. Z kolei wzrost zobowiązań powoduje, że gotówka nie odpływa z firmy, więc wzrost zobowiązań uwzględnia się z plusem, z kolei jeżeli zobowiązania spadną, to się je odejmuje (bo odpływa gotówka).

–Przepływy pieniężne netto z działalności inwestycyjnej, czyli środki generowane lub wydatkowane na inwestycje potrzebne do funkcjonowania firmy.

–Przepływy pieniężne netto z działalności finansowej, czyli środki pozyskiwane z zewnątrz, np. kredyty, obligacje, emisja akcji lub też wydatkowane na zewnątrz, np. spłata odsetek, kredytów, obligacji czy też skup własnych akcji.

Analiza cash flow:

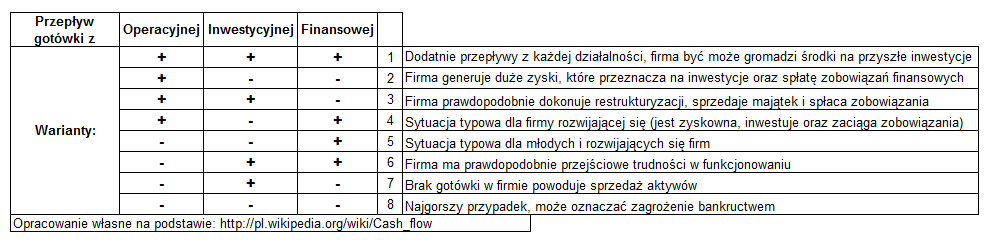

Przepływ z każdej z trzech działalności może być ujemny: (odpływ gotówki, ujemne saldo gotówki) lub dodatni (przypływ gotówki, dodatnie saldo). Różne warianty zostały przedstawione poniżej(kliknij, aby powiększyć) i w załączniku:

Warto zwrócić uwagę, że firma jest w dobrej sytuacji, jeżeli generuje dodatnie przepływy pieniężne z działalności operacyjnej. Zazwyczaj dobra sytuacja występuje, jeżeli firma generuje dodatnie przepływy z działalności finansowej, szczególnie, jeżeli są to np. kredyty bankowe. Banki zazwyczaj bardzo konserwatywnie podchodzą do oceny działalności firmy a udzielanie kredytów jest oznaką dobrej oceny kondycji firmy. Zła może być sytuacja, jeżeli firma notuje ujemne przepływy na poziomie działalności operacyjnej oraz finansowej, a najgorsza, jeżeli jeszcze dodatkowo na poziomie inwestycyjnym. Powinno się czytać i analizować rachunek przepływów pieniężnych bardzo dokładnie, żeby odnaleźć interesujące nas informacje.

Metody sporządzania cash flow:

Sprawozdanie z przepływów pieniężnych można sporządzić według dwóch metod:

Metody pośredniej lub metody bezpośredniej. Różnią się one jedynie w sposobie wyliczania przepływów z działalności operacyjnej. Przepływy z działalności inwestycyjnej i finansowej wylicza się już w taki sam sposób.

Metoda bezpośrednia polega na wyliczeniu przepływów z działalności operacyjnej na podstawie pomniejszenia wpływów z działalności operacyjnej o wydatki operacyjne. Natomiast metoda pośrednia polega na wyjściu od zysku netto i dokonaniu odpowiednich korekt.

Rachunek przepływów pieniężnych metoda bezpośrednia:

Przepływy z działalności operacyjnej (Wpływy-wydatki):

Wpływy:

+Sprzedaż

+Inne wpływy z działalności operacyjnej

Wydatki:

-Dostawy i usługi.

-Wynagrodzenia netto.

-Ubezpieczenia społeczne i zdrowotne oraz inne świadczenia.

-Podatki i opłaty o charakterze publicznoprawnym.

-Inne wydatki operacyjne.

Rachunek przepływów pieniężnych metoda pośrednia:

Przepływy z działalności operacyjnej (zysk netto+korekty razem)

Zysk netto

+Korekty razem:

amortyzacja,

zyski (straty) z tytułu różnic kursowych,

odsetki i udziały w zyskach (dywidendy),

zyski (straty) z działalności inwestycyjnej.

(w powyższy sposób oblicza się środki pieniężne z działalności operacyjnej przed uwzględnieniem zmian w kapitale obrotowym, korekty w kapitale obrotowym poniżej:)

zmiana stanu rezerw,

zmiana stanu zapasów,

zmiana stanu należności,

zmiana stanu zobowiązań krótkoterminowych, z wyjątkiem pożyczek i kredytów,

zmiana stanu rozliczeń międzyokresowych,

inne korekty.

Dodatkowo odejmując od przepływów pieniężnych z działalności operacyjnej zapłacone koszty finansowe oraz zapłacony podatek dochodowy powstają przepływy pieniężne netto z działalności operacyjnej.

Przepływy pieniężne netto z działalności inwestycyjnej (liczy się je tak samo dla metody bezpośredniej i pośredniej): (Wpływy-wydatki)

Wpływy:

+zbycie wartości niematerialnych i prawnych oraz rzeczowych aktywów trwałych,

+zbycie inwestycji w nieruchomości oraz wartości niematerialne i prawne,

+z aktywów finansowych (dywidendy, udział w zyskach, spłata udzielonych pożyczek długoterminowych, odsetki, inne),

+inne wpływy inwestycyjne.

Wydatki:

-nabycie wartości niematerialnych i prawnych oraz rzeczowych aktywów trwałych,

-inwestycje w nieruchomości oraz wartości niematerialne i prawne,

-na aktywa finansowe (nabycie aktywów finansowych, udzielone pożyczki długoterminowe),

-inne wydatki inwestycyjne.

Przepływy pieniężne netto z działalności finansowej (tak samo liczone dla metody bezpośredniej i pośredniej) (Wpływy-wydatki)

Wpływy:

+wpływy netto z wydania udziałów (emisji akcji) i innych instrumentów kapitałowych oraz dopłat do kapitału,

+kredyty i pożyczki,

+emisja dłużnych papierów wartościowych,

+inne wpływy finansowe.

Wydatki:

-nabycie udziałów (akcji) własnych,

-dywidendy i inne wypłaty na rzecz właścicieli,

-inne, niż wypłaty na rzecz właścicieli, wydatki z tytułu podziału zysku,

-spłata kredytów i pożyczek,

-wykup dłużnych papierów wartościowych,

-z tytułu innych zobowiązań finansowych,

-płatności zobowiązań z tytułu leasingu finansowego,

-odsetki,

-inne wydatki finansowe.

Przepływy pieniężne netto razem (przepływy z działalności operacyjnej+inwestycyjnej+finansowej)

Na podstawie:

1) http://pl.wikipedia.org/wiki/Cash_flow

2) Załącznik 1 do ustawy o rachunkowości z 29 września 1994 r

➡️ Dziękuję za polecanie mojego bloga, Fanpage bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Jest to dla mnie bardzo ważne!

➡️ Dołącz do 14 798 subskrybentów newslettera: otrzymasz wiele wartościowych rzeczy do pobrania! Między innymi ale to nie wszystko:

➡️ >>> Moje 8 ebooków na temat inwestowania i gospodarki: kliknij tutaj <<<

➡️ Różne dane w pliku Excel z ciekawymi wykresami: używam ich do analiz na blogu

➡️ Spis najważniejszych zagadnień opracowanych na blogu: prowadzę go od 2007 roku!

➡️ Narzędzia w Excel oraz dostęp do kursu poziom 1: "Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora"

➡️ Wybrane nagrania online: moje spostrzeżenia na temat inwestowania

Na koniec mam do Was ogromny i mega ważny apel!

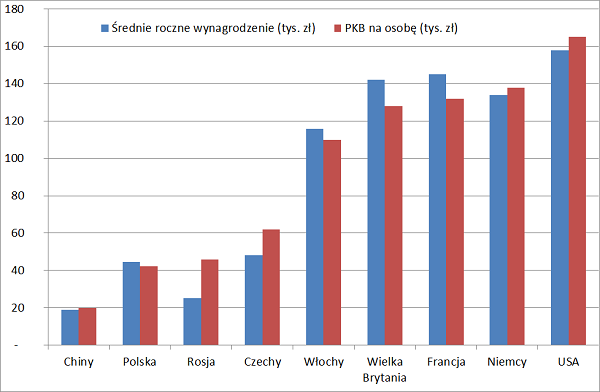

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE:

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE: