Czynniki wpływające na kurs waluty

Poprzednim razem w artykule pisałem jak zachowanie rządu i Banku Centralnego może wpływać na gospodarkę. Dzisiaj opiszę czynniki wpływające na kurs waluty w krótkim terminie. Krótki termin to okres kilku kwartałów. Jak widać np. po kursie złotówki, w krótkim terminie kurs waluty może się zmieniać gwałtownie.

Po zapoznaniu się z tym artykułem polecam artykuł. Gdzie podaję przykład mocnych obniżek polskich stóp procentowych z przełomu 2005/2006, kiedy to złotówka się umocniła…

Poniższy artykuł opieram na cytowanej już książce w poprzednim artykule. Co ciekawe ta sama teoria (chociaż napisana bardziej przystępnym językiem) znajduje się w materiałach do ekonomii z drugiego etapu CFA (Economics str. 510-547).

Czynniki wpływające na kurs waluty: spis treści

- Co wpływa na kursy akcji oraz kurs waluty w krótszym okresie czasu

- Podaję przykład dla stóp procentowych w Polsce i w strefie euro

- Piszę dlaczego ruchy waluty to odpowiedź na oczekiwane dochody z inwestycji w danym kraju. Co związane jest z PKB (W książkach CFA do drugiego etapu jest fajny przykład z zachowania się $ wobec jena w latach 2000-2004. Najpierw w latach 2000-2002 dolar się umocnił, bo oczekiwano mocniejszego spowolnienia PKB w Japonii niż w USA. Natomiast w latach 2002-2004 dolar się osłabił, bo oczekiwano szybszego wzrostu PKB w Japonii niż w USA, Volume I, str 529-530)

- Co na podstawie tej teorii może zrobić RPP

Czynniki wpływające na kurs waluty: podstawy

Na początek warto przytoczyć początkowe słowa z tego artykułu: Zachowanie się kursu spółki giełdowej oraz zysku netto przypadajacego na akcję, czyli dlaczego kursy akcji spadają/wzrastają:

Patrząc na kursy giełdowe warto zwrócić uwagę, że zazwyczaj handluje się niewielką częścią z całej puli wyemitowanych akcji. Główny pakiet ma zazwyczaj inwestor większościowy, długoterminowy (oczywiście, jeżeli taki jest). Zazwyczaj inwestor taki nie dokonuje na bieżąco transakcji, bo interesują go długoterminowe dochody, np. dochody z dywidendy.

Dobrym przykładem jest tutaj np. France Telekom, inwestor strategiczny w TPSA czy Warren Buffet, dla którego giełda mogłaby być otwarta tylko raz na parę lat. W momencie kiedy dokonuje transakcji na danej spółce (pisałem o nim tutaj: Warren Buffet i analiza fundamentalna).Tak więc kurs giełdowy, który można codziennie obserwować, jest wypadkową bieżących transakcji inwestorów. Oczywiście dokonując tych transakcji, inwestorzy uważają, że w perspektywie czasu dobrze na tym wyjdą.

Co prawda powyższe słowa dotyczą kursów akcji, ale na rynku walutowym mają również zastosowanie. Bieżący kurs waluty to tylko bieżące transakcje relatywnie niewielkiej części uczestników rynku.

W przypadku firmy, można chcieć być jej właścicielem na dwa sposoby:

- Długoterminowo (np. co najmniej kilka lat, np. właściciel, inwestor strategiczny, fundusz emerytalny, rzadko niestety inwestor indywidualny)

Takiego inwestora interesuje średnia stopa zwrotu możliwa do osiągania w długim terminie. (Głównie wypłata dywidendy+skup akcji, bo każda spółka prędzej czy później powinna zacząć wypłacać dywidendę. W przeciwnym wypadku inwestor musiałby sprzedać duży pakiet akcji a to spowodowałoby znaczne obniżenie kursu giełdowego i mniejszy zysk). - Krótszy termin (max do kilku lat, ale zazwyczaj kilka kwartałów)

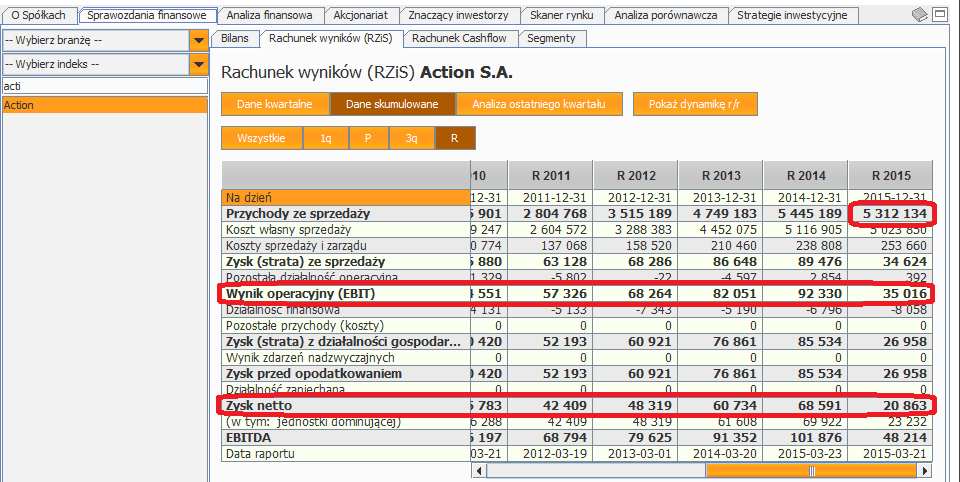

W tym wypadku bardziej liczą się obecne i oczekiwane zyski, a mniej co będzie ze spółką za kilka lat. Dlaczego”? Bo oczekiwania co do zysków wpływają na bieżący kurs akcji, pisałem o tym tutaj: Zachowanie się kursu spółki giełdowej oraz zysku netto przypadajacego na akcję, czyli dlaczego kursy akcji spadają/wzrastają

Jeżeli ktoś inwestuje w krótszym okresie, mniej liczy się np. dywidenda a bardziej „zyski kapitałowe” ze zmian kursów akcji.

Dla przykładu jeżeli akcja kosztuje 10 zł i wypłaci 10% dywidendy, inwestor ma 1 zł zysku. Jeżeli jednak np. jej kurs wzrośnie z 10 zł do 12, inwestor ma 2 zł zysku, czyli potencjalnie więcej, bo jest to 20%.

Inna sprawa, że systematyczne zarabianie na „zyskach kapitałowych” to trudna sprawa. Bo do wyceny akcji używa się często np. metody DCF, która jest bardzo czuła na zmiany w założeniach dotyczących np. wzrostu przychodów, marż czy np. kapitału obrotowego. Założenia te w dużym stopniu zależą od oczekiwanego PKB.

Na podstawie powyższego rozumowania można dojść do ciekawego wniosku

W okresie kwartałów liczą się oczekiwane zyski generowane przez spółki. I to jest czynnik decydujący. Nie ma jednak specjalnego znaczenia wielkość zainwestowanego kapitału. Na przykład jeżeliby ktoś kupował akcje, za duże pieniądze, od szczytu hossy w 2007 roku. I robił to wbrew analizie fundamentalnej to i tak nie byłby w stanie „podtrzymać” kursów akcji w dłuższym terminie. Po prostu grałby wbrew „fundamentom”. A kursy akcji i tak musiałyby się dostosować do obecnych (i oczekiwanych) poziomów zysków firm. Co zresztą cały czas się dzieje razem z napływającymi informacjami.

Nie będzie wielkim odkryciem, jeżeli napiszę, że waluta danego kraju może ponownie interesować inwestorów na dwa sposoby:

- długoterminowo (np. inwestycja w Polskie akcje, obligacje, mieszkania, biznesy co najmniej na kilka lat)

- krótkoterminowo, czyli max do kilku lat zazwyczaj kilka kwartałów

Czynniki wpływające na kurs waluty: stopy procentowe w Polsce i strefie euro

I tutaj pojawia się pytanie, co wpływa na kurs walutowy w krótszym terminie. Odpowiedź brzmi ponownie: oczekiwany dochód.

Dla przykładu, jeżeli założyć, że:

- W Polsce i w strefie Euro oczekiwane stopy procentowe wynoszą 0% a

- bieżący kurs walutowy wynosi np. 4 PLN/EUR, to jest to „stan równowagi” przy takich założeniach

Co jednak stanie się, jeżeli z gospodarki zaczną napływać informacje, że np. w Polsce inflacja mocno wzrasta. I trzeba podnieść stopy procentowe do np. 10% w skali roku (oczywiście z inflacją może walczyć też rząd przez ograniczenie wydatków. Z kolei w Polsce nie jest to popularne politycznie rozwiązanie, o czym świadczy coroczny deficyt budżetowy)?

Innymi słowy pytanie sprowadza się do odpowiedzi na pytanie. Ile teraz trzeba zainwestować w PLN aby osiągnąć za rok 1 EUR=4 zł (bo wiemy, że w strefie euro mamy 0% i za rok dzisiejsze 4 zł nie przyniesie dochodu z lokaty). Wiemy też, że nie może być różnicy w całkowitym dochodzie pomiędzy różnymi aktywami (odsetki+zyski kapitałowe). Bo rynki są efektywne i inwestorzy szybko „eliminują” takie możliwości (przez arbitraż).

Czynniki wpływające na kurs waluty: wzór na stopę dyskonta

Łatwo to policzyć ze wzoru (ogólny wzór 1 dzielone przez (1+r), inaczej „stopa dyskontowa”):

4/(1+stopa procentowa)=4/(1+10%)=3,636 PLN, czyli obecnie zainwestowane 3,636 PLN na 10% w skali roku da po roku 4 PLN, czyli tyle samo co 1 EUR zainwestowane na 0%.

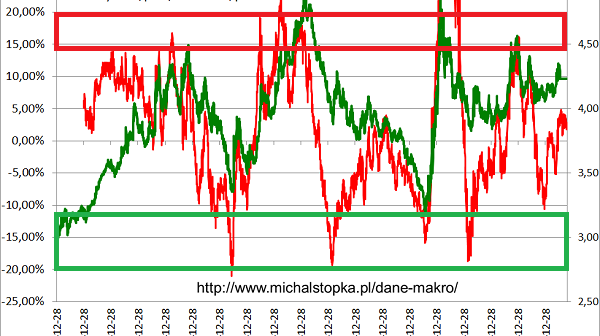

Kurs 4 PLN/ 1 EUR to był kurs w momencie oczekiwanych stóp procentowych na poziomie 0% w obu krajach. Jeżeli pojawiłaby się informacja (albo takie oczekiwanie), że stopy w Polsce mają być 10% przez rok. To złotówka bardzo szybko powinna się dostosować do nowych oczekiwań i umocnić do 3,636, czyli o +9%

Oczywiście w tym wypadku nie ma znaczenia, co o tym ruchu sądzi większość inwestorów (może ich być nawet i 90%). Czyli ludzi, którzy nie zdają sobie sprawy, że za jakiś czas stopy procentowe wzrosną do 10%. Oni po prostu albo stoją z boku i nie dokonują transakcji albo po prostu są drugą stroną transakcji.

To tak jak na giełdzie. Jeżeli ktoś kupował akcje w 2007 roku, to nie zdawał sobie sprawy, co będzie działo się z gospodarką w 2008 i 2009, bo inaczej nie kupiłby akcji. Jednak ten, kto sprzedawał zrobił odpowiednią analizę i sprzedał akcje, zanim informacje o spowolnieniu/ recesji/spadku zysków spółek trafiły na pierwsze strony gazet.

Czynniki wpływające na kurs waluty: podwyżki stóp procentowych

Wracając do stóp %. Z upływem czasu informacja o podwyżce dotrą do „szerokiego grona” ale, aby na tym zarobić trzeba to przewidzieć w momencie, kiedy cena złotówki jest 4 zł za EUR (albo „szerzej” powyżej 3,64) a oczekiwania stóp procentowych 0% w każdym państwie. Tutaj podobnie, jak w przypadku giełdy (Giełda dyskontuje wydarzenia w realnej gospodarce?) kurs waluty pierwszy powinien „zdyskontować” zmianę w oczekiwanym dochodzie.

Powyżej opisałem zmianę oczekiwań dla stóp procentowych z jednego roku. Pojawia się jednak pytanie, jak zmieni się kurs złotówki, jeżeli oczekiwania będą, że wyższe oprocentowanie w złotówkach będzie dostępne przez więcej lat?

Czynniki wpływające na kurs waluty: umocnienie złotówki

Poniżej procentowe umocnienie złotówki dla różnej ilości lat: („stopa dyskontowa” powstaje przez obliczenie takiego działania: jeden dzielone przez (1+stopa procentowa) i ten nawias do takiej potęgi jak liczba lat, w excelu to: 1/((1+r)^lata); natomiast kurs PLN/EUR po umocnieniu to: 4 zł mnożone przez stopę dyskontową.)

| strefa Euro % | lata | Polska % | stopa dyskontowa | PLN/EUR | umocnienie waluty | osłabienie waluty o ile % aby było 4 PLN/EUR? |

| 0 | 0 | 4 | kurs obecny | |||

| 0 | 1 | 10% | 0,91 | 3,64 | -9% | 10% |

| 0 | 2 | 10% | 0,83 | 3,31 | -17% | 21% |

| 0 | 3 | 10% | 0,75 | 3,01 | -25% | 33% |

| 0 | 4 | 10% | 0,68 | 2,73 | -32% | 46% |

| 0 | 5 | 10% | 0,62 | 2,48 | -38% | 61% |

| 0 | 6 | 10% | 0,56 | 2,26 | -44% | 77% |

| 0 | 7 | 10% | 0,51 | 2,05 | -49% | 95% |

| 0 | 8 | 10% | 0,47 | 1,87 | -53% | 114% |

| 0 | 9 | 10% | 0,42 | 1,70 | -58% | 136% |

| 0 | 10 | 10% | 0,39 | 1,54 | -61% | 159% |

Jak widać zmiana oczekiwanego oprocentowania w dłuższym okresie czasu może spowodować znaczne umocnienie się złotówki w stosunku do początkowego okresu, nawet o kilkadziesiąt procent, przy założeniu różnicy w oprocentowaniu w wysokości 10%.

Czynniki wpływające na kurs waluty: przykład

Na przykład jeżeli stopa w Polsce ma być 10% przez trzy lata, to złotówka szybko powinna umocnić się z 4 zł/EUR do 3,01 czyli o 25%. Dlaczego? bo 3,01 zł zainwestowane na trzy lata na 10% da 4 zł.

Ta sama zasada działa w drugą stronę, czyli jeżeli oczekiwana stopa procentowa powróciłaby do 0% w obu państwach (a oczekiwano 10% w jednym państwie), waluta powinna się osłabić. Powyżej np. pozycja „osłabienie waluty o ile %?” w zależności od tego, ile lat w przyszłości oczekiwano 10%. Oczywiście wtedy najpierw waluta umocniła się np. z 4 zł do 2,05 za EUR, jeżeli oczekiwania były 10 % dla 7 lat. Z kolei osłabienie z 2,05 do 4 zł czyli 95% to zmiana, przy ponownie zmienionych oczekiwaniach, czyli np., że będzie to 0% w obu państwach. Bo wiemy, że 4 zł/EUR to punkt równowagi dla 0%.

Czynniki wpływające na kurs waluty: dwa etapy

Pozostają jeszcze dwie kwestie. Autorzy książki, na której opieram ten artykuł dzielą reakcję waluty na dwa etapy

- Najpierw gwałtowne umocnienie waluty (np. złotówki), w efekcie uwzględnienia nowych oczekiwań

- W następnym okresie następuje stopniowe osłabienie waluty tak, aby w końcowym okresie kurs PLN?EUR powrócił do 4 zł

Czynniki wpływające na kurs waluty: fluktuacja walut

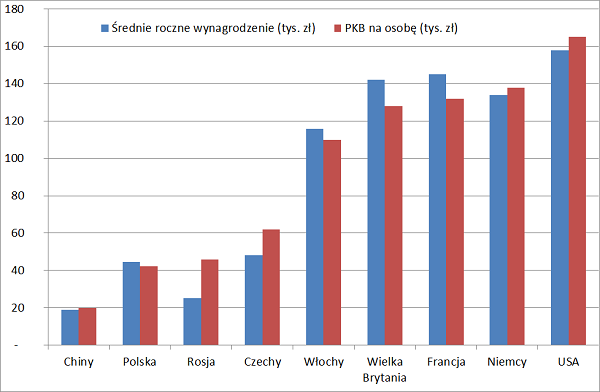

Dlaczego ruchy waluty to odpowiedź na oczekiwane dochody z inwestycji w danym kraju, co związane jest z PKB? Druga, ważna sprawa, to rozszerzenie analizy ze stóp procentowych na dochody oczekiwane również z innych aktywów, jak np. obligacje, akcje czy generalnie biznesy. Innymi słowy inwestorzy porównują oczekiwane stopy zwrotu z różnych aktywów w różnych państwach (porównują i inwestują pieniądze w tych państwach, gdzie spodziewają się uzyskać więcej, a wycofują z tych, gdzie oczekują mniej, jest to możliwe, bo istnieje swoboda w przepływie kapitału). A dochody te zależą między innymi od… PKB. Mówią o tym materiały CFA, Volume I, wykres i komentarz str. 529-530., pisałem o tym na początku tego artykułu.

Im wyższy oczekiwany PKB tym mocniejsza waluta danego państwa a im słabszy oczekiwany PKB tym niższe oczekiwane dochody i słabsza waluta. W tym kontekście ruchy na stopach procentowych dokonywane przez Bank Centralny są to tylko konsekwencją tego, co dzieje się w gospodarce.

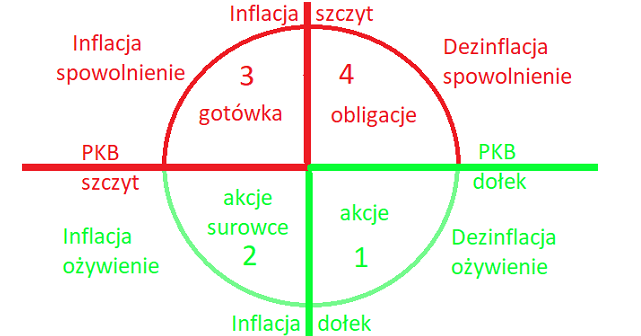

Po prostu najpierw gospodarka rozwija się coraz szybciej więc inwestorzy oczekują, że w danym kraju będą wyższe stopy zwrotu, waluta się umacnia. Po pewnym czasie pojawia się inflacja, Bank Centralny podnosi stopy %, waluta nadal się umacnia. W pewnym momencie pojawiają się oczekiwania, że gospodarka spowolni, waluta zaczyna się osłabiać, po jakimś czasie Bank Centralny jest zmuszony obniżyć stopy % aby pobudzić gospodarkę i cykl się zamyka. To tak jak z cyklem hossy i bessy na giełdzie.

Paradoksalnie decyzje Banku Centralnego mogą być odczytywane jako „sygnał”, co będzie się działo z gospodarką. Jeżeli stopy są obniżane, z gospodarką będzie słabo, więc stopy zwrotu z inwestowania w danym kraju będą słabsze a w efekcie waluta się osłabia. W momencie podwyższania stóp % jest dokładnie na odwrót.

Czynniki wpływające na kurs waluty: PKB

Oczywiście jak bardzo waluta (złotówka) się osłabi/umocni zależy od tego, jakiego PKB oczekiwano w początkowym okresie. Idąc tym tropem ostatnie bardzo mocne osłabienie złotówki nastąpiło dlatego, że jeszcze rok temu oczekiwano, że Polska będzie „wyspą”, której nie dotknie prawie kryzys (PKB w 2009 miało być coś koło 4 czy 5%). Stąd też umacnianie się złotówki na przełomie 2007 i 2008. Po prostu PKB Polski miało być znacznie wyższe niż reszty świata. W momencie, gdy fakty zaczęły wskazywać, że PKB będzie znacznie gorsze a co za tym idzie stopy zwrotu będą gorsze niż oczekiwano jeszcze rok wcześniej, kurs PLN zaczął się dostosowywać do nowych informacji (oczekiwań). A jeżeli oczekiwania znacznie wyższego PKB w Polsce nie dotyczyły tylko najbliższego roku, ale większej liczby lat, to i „wycena” złotówki to uwzględniała, czyli z perspektywy czasu złotówka była „przewartościowana”. A teraz oczekiwania znacznie spadły, co zgodnie z powyższą tabelką powinno osłabić złotówkę o kilkadziesiąt procent.

Czynniki wpływające na kurs waluty: teoria a działania RPP

W tej sytuacji RPP stoi przed dylematem, czy obniżać mocno stopy procentowe czy też może nie, ze względu na osłabiającą się złotówkę. Jeżeli wierzyć w teorię przytaczaną przez autorów cytowanych książek, tak mocne osłabienie złotówki to w dużej mierze zasługa zmiany oczekiwań dotyczących PKB Polski (mocne oficjalne cięcia prognoz PKB miały miejsce dopiero na jesieni 2008; złotówka zaczęła się osłabiać w sierpniu 2008, bo już wtedy część inwestorów zdała sobie sprawę, że PKB będzie znacznie słabsze niż oczekuje większość). Tak więc brak obniżek stóp procentowych doprowadziłby jedynie do jeszcze mocniejszego spowolnienia/recesji w Polsce a to oczywiście nie miałoby pozytywnego wpływu na złotówkę.

Ponadto jeszcze mocniejsze spowolnienie doprowadziłoby do mniejszych wpływów podatkowych państwa i zmusiło rząd do zwiększenia deficytu a to spowodowałoby, opisywany w poprzednim artykule efekt „wypychania inwestycji”, czyli znowu mniejszą konsumpcję, inwestycje a co za tym idzie PKB.( zresztą pewnie i tak rząd będzie musiał zwiększyć deficyt, chyba, że dodatkowo przytnie wydatki)

Czynniki wpływające na kurs waluty, kontynuacja tego artykułu znajduje się tutaj.

➡️ Dziękuję za polecanie mojego bloga, Fanpage bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Jest to dla mnie bardzo ważne!

➡️ Dołącz do 14 798 subskrybentów newslettera: otrzymasz wiele wartościowych rzeczy do pobrania! Między innymi ale to nie wszystko:

➡️ >>> Moje 8 ebooków na temat inwestowania i gospodarki: kliknij tutaj <<<

➡️ Różne dane w pliku Excel z ciekawymi wykresami: używam ich do analiz na blogu

➡️ Spis najważniejszych zagadnień opracowanych na blogu: prowadzę go od 2007 roku!

➡️ Narzędzia w Excel oraz dostęp do kursu poziom 1: "Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora"

➡️ Wybrane nagrania online: moje spostrzeżenia na temat inwestowania

Na koniec mam do Was ogromny i mega ważny apel!

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE:

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE: