Jak krok po kroku rozliczyć zyski i straty w PIT: 31 rzeczy, które warto wiedzieć rozliczając podatki

W poprzednich analizach pokazałem Wam, że kluczową rzeczą w zakresie stopy zwrotu z inwestowania jest otwarcie IKE oraz IKZE. Dlaczego jest to kluczowe pisałem tutaj Korzyści płynące z IKE oraz IKZE: znaczenie kwestii podatkowych w inwestowaniu. I nie dotyczy to tylko emerytury ale też okresu kilku lat, moja analiza: Co lepsze IKE czy IKZE? Dlaczego IKZE umożliwia niepłacenie podatku przed emeryturą?, i tutaj: Jak płacić jak najniższe podatki od zysków z akcji, dywidend oraz obligacji?. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. Z kolei dzisiaj przygotowałem 31 rzeczy/zasad odpowiadających na pytanie jak krok po kroku rozliczyć zyski i straty w PIT związane z inwestowaniem/pomnażaniem oszczędności. Piszę też ważne rzeczy związane z IKE oraz IKZE. Co warto wiedzieć? Na jakie problemy możemy natrafić? Kiedy rozliczamy PIT 38 a kiedy zwykły PIT? A kiedy nie rozliczamy? Jak rozliczyć w praktyce PIT 38 albo wpłatę na IKZE?

Daj znać w komentarzu:

- Masz może jakieś szczególne sytuacje podatkowe do wyjaśnienia? Albo ciekawe case study dotyczące podatków giełdowych, o którym gdzieś można przeczytać? Na końcu analizy wrzuciłem akapit: „zasady/spostrzeżenia dopisane po publikacji tego wpisu” W momencie gdy pojawi się coś ciekawego/problem do wyjaśnienia, uzupełnię ten akapit nowym, praktycznym case study. Jeżeli będą szczególnie ciekawe/trudne pytania to je razem zbiorę i zadzwonię na informację podatkową KAS aby Ci pomóc.

- Napisz też czy wpis jest dla Ciebie przejrzysty bo nadal pracuję nad przejrzystością wpisów/wydajnością przekazywania wiedzy.

Zaczynamy. Rozpoczynamy od „big picture”.

6 pierwszych rzeczy o których warto wiedzieć budując „big picture”

- Z punktu widzenia rozliczenia podatkowego możliwe są trzy sytuacje

- Nie ma w ogóle obowiązku płacenia podatku

- Jest obowiązek i robi to ktoś inny za oszczędzającego/inwestora

- Jest obowiązek i inwestor musi to zrobić osobiście

- Rodzaj płaconych podatków: mamy dwa podatki do rozliczenia

- Rozliczenie według podatku belki 19% lub

- Rozliczenie według skali podatkowej PIT. Ten sam który płacisz np. przy dochodach z pracy czy działalności gospodarczej. Rozliczenie to jest związane tylko z inwestowaniem przy wykorzystaniu IKZE: Indywidualne Konto Zabezpieczenia Emerytalnego

- Infolinia KAS: Krajowa Informacja Skarbowa/doradca podatkowy. W razie wątpliwości warto korzystać z pomocy infolinii podatkowej KAS: Krajowa Informacja Skarbowa (info: linki na końcu tego wpisu, wcześniej była infolinia ministerstwa finansów). Ewentualnie można zasięgnąć opinii doradcy podatkowego

- Urząd skarbowy ma maksymalnie 90 dni na zwrot środków ale może to zrobić szybciej. Jeżeli rozliczysz się wcześniej, dostaniesz pieniądze już po kilku tygodniach. Przed drugą połową kwietnia urzędy nie są tak obciążone pracą. Ponadto warto pamiętać, że zgodnie z prawem odpowiedzialność za rozliczenie ponosi tylko podatnik. Odpowiedzialności nie ponosi księgowa czy doradca podatkowy. Warto o tym pamiętać i zaplanować sobie czas na solidne zrozumienie/rozliczenie swoich podatków.

- Wszystkie dochody/zyski/straty rozliczane są oddzielnie: zyski i straty na giełdzie, fundusze inwestycyjne, oddzielnie odsetki czy dywidendy (ogólna zasada od której są wyjątki: analiza w dalszej części wpisu).

- Z punktu widzenia biura maklerskiego możliwe są dwie sytuacje

- Biuro maklerskie jest w Polsce. Wtedy wszystko jest w miarę proste bo każde biuro maklerskie ma obowiązek zgodnie z prawem wystawić formularz PIT 8C, który służy do rozliczenia się z Urzędem Skarbowym

- Biuro maklerskie jest poza Polską. Wtedy sytuacja staje się bardziej skomplikowana bo zagraniczne biura maklerskie nie muszą nic robić (analiza problemy podatkowe pod koniec wpisu)

Kiedy trzeba się rozliczyć ale robi to ktoś inny: 2 zasady

- Podatek belki automatycznie naliczany jest: od odsetek (lokaty i obligacje) oraz dywidend. Tak samo jest przy wypłacie środków z funduszy w TFI.

- Wypłata 100% lub części środków z IKE przed osiągnięciem wieku 60 lat. W takiej sytuacji naliczany jest automatycznie podatek belki 19% od zysków kapitałowych. Odprowadza go instytucja prowadząca IKE.

Kiedy nie ma w ogóle obowiązku płacenia podatku: 4 przypadki

- Jeżeli nie zamknęliśmy pozycji/inwestycji i zysk lub strata nie została jeszcze księgowo zrealizowana.

- Wypłata środków z IKE po ukończeniu 60 lat (lub 55 przy wcześniejszej emeryturze). W takiej sytuacji cały zysk jest zwolniony z obowiązku płacenia podatku belki.

- Wypłata środków z IKZE przed emeryturą do kwoty wolnej od podatku również nie spowoduje obowiązku zapłacenia podatku. Uwaga: dotyczy to np. sytuacji, gdy nie masz innych dochodów opodatkowanych na zasadach PIT więc go nie płacisz.

Druga sytuacja to np. prowadzenie działalności gospodarczej bo wypłata IKZE jest opodatkowana według zasad ogólnych PIT. W 2020 roku kwota wolna od podatku wynosi już 8 tysięcy złotych. W 2018 było to 6 600 zł. Nie jest to jakaś duża kwota ale z czasem kwota wolna będzie pewnie nadal rosła więc warto o tym pamiętać. Uwaga: podatku nie trzeba zapłacić w takiej sytuacji ale trzeba to wpisać w PIT. - Inwestujemy środki w ramach IKE oraz IKZE. Obracamy nimi i wypłacimy je dopiero za jakiś czas co powoduje spore korzyści podatkowe w formie podatku odroczonego. Tak jak pokazałem w analizie: Jak płacić jak najniższe podatki od zysków z akcji, dywidend oraz obligacji? nawet jeżeli wypłacimy środki z IKE/IKZE przed emeryturą, to i tak jesteśmy do przodu z powodu braku podatku belki. Bo nie płacimy go właśnie co roku do końca kwietnia w PIT 38. Ale dopiero na końcu przy wypłacie z IKE/IKZE:

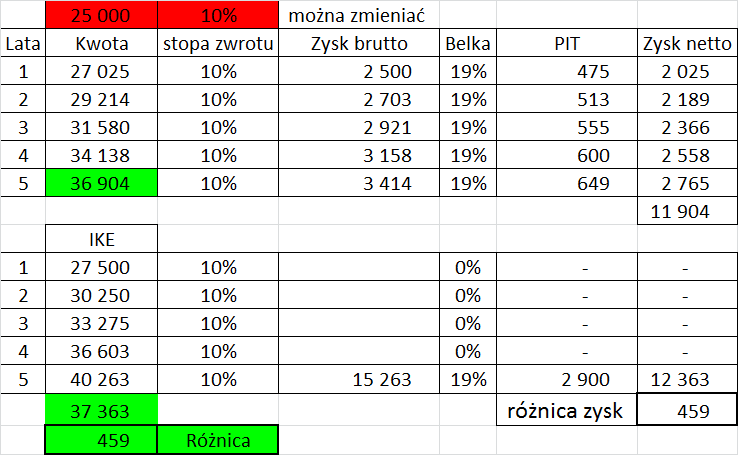

Poniżej przygotowałem tabelę, gdzie pokazałem ile podatku musimy zapłacić w dwóch wariantach: Pierwszy wariant jest taki, że co roku zarabiamy 10% ale rok w rok musimy płacić podatek od zysku. Drugi wariant jest taki, że te same środki mamy wpłacone do IKE więc podatku nie płacimy. I po pięciu latach zamykamy IKE (więc płacimy normalny podatek belki). Zobaczcie, że różnica w podatkach tylko dla głupich 25 tysięcy złotych, czyli limit IKE dla zaledwie niecałych dwóch lat, i tylko dla pięciu lat, to aż około 500 złotych (!):

A co w takim razie jeżeli IKE byłoby wykorzystywane przez dłuższy czas, dla wyższej stopy zwrotu i dla większej liczby lat gdzie wykorzystaliśmy limit IKE? Oszczędności znowu idą w grube tysiące/dziesiątki tysięcy złotych pomimo, że zamykacie IKE zanim osiągnięcie wiek emerytalny (na przykład potrzebujecie nagle środków).

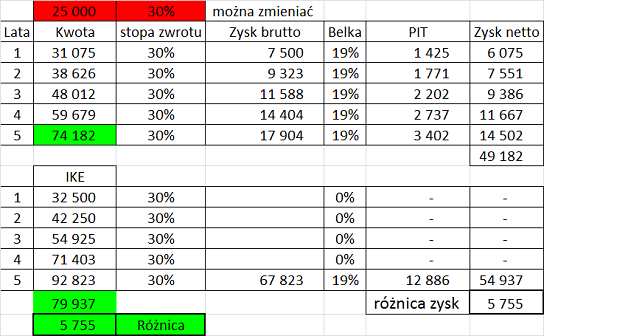

Na przykład jeżeli zmienimy tylko stopę zwrotu na 30% w skali roku (nadal jest tylko 25 tys. zł i pięć lat) to już mamy około 6 tys. zł różnicy w zapłaconym podatku:

Oczywiście to samo dotyczy IKZE, natomiast tutaj dodatkowo mamy zwrot podatku PIT więc korzyści są jeszcze większe niż wynikają tylko z kalkulacji dla IKE.

Wpłata lub wypłata IKZE: 5 zasad

- Przy rozliczaniu wspólnym warto przypomnieć, że nie można odliczyć wpłaty na IKZE dla dwóch osób jeżeli jeden z małżonków w ogóle nie pracuje. Można to w tej sytuacji rozliczyć tylko dla jednej osoby, która pracuje, w ramach wspólnego rozliczenia.

- Rozliczając środki z IKZE nie liczy się moment wpłaty środków na IKZE (przy korzystaniu z IKZE za pośrednictwem firmy zarządzającej aktywami). Liczy się moment zaksięgowania wpłaty na IKZE przez agenta transferowego.

- Wypłacając środki z IKZE po osiągnięciu wieku 65 lat płacimy niższy podatek bo tylko 10% od kwoty wypłaty.

- Wypłacając środki z IKZE przed osiągnięciem wieku 65 lat rozliczamy to w PIT płacąc stawkę podatku, którą płacimy akurat w roku wypłaty środków z IKZE.

- Środki z IKZE można wypłacić tylko w 100%. W odróżnieniu od IKE, gdzie pisałem, że może być częściowa wypłata.

Jak krok po kroku rozliczyć zyski i straty w PIT 38 samodzielnie: warto wiedzieć 6 rzeczy

Teraz możemy przejść do odpowiedzi na pytanie jak krok po kroku rozliczyć zyski i straty w PIT 38 samodzielnie. Podstawowe informacje:

- Każdy obywatel Polski, który w poprzednim roku kalendarzowym zanotował jakąkolwiek stratę lub zysk księgowy, ma obowiązek złożyć formularz PIT 38. Uwaga: obowiązek dotyczy nie tylko zysków ale i strat. Wynika to z przepisów prawa Art. 30b. str. 129 (link na końcu wpisu ustawa). Obowiązek podatkowy dotyczy:

- transakcji na rachunku maklerskim/brokerskim

- Ale też np. sytuacje nietypowe jak sprzedaż akcji pracowniczych

- Sprzedaż udziałów w spółkach nienotowanych (też np. crowdfunding)

- Takie rozliczenie składa się w Urzędzie Skarbowym na oddzielnym, dodatkowym formularzu: PIT 38. Formularz składa się w tym samym terminie co inne PITy: do końca kwietnia danego roku (po roku kalendarzowym kiedy zanotowałeś zysk/stratę).

- Formularz PIT 38 wypełnia się na podstawie PIT 8C, który otrzymacie od Waszego biura maklerskiego.

- Każde biuro maklerskie w Polsce ma zgodnie z prawem obowiązek wystawić PIT 8C. Przesyła go pocztą lub jest dostępne przez internet po zalogowaniu na rachunek maklerski. Zgodnie z ustawą ma to zrobić do końca lutego.

- Jeżeli macie zyski/straty w kilku polskich biurach maklerskich trzeba po prostu zsumować poszczególne pozycje z PIT 8C.

- Formularz PIT 38 składa się tylko z dwóch stron. Przepisujemy do niego dane z formularza PIT 8C. Praktyczne case study jak to robimy przedstawiłem poniżej.

- Stratę możemy rozliczyć maksymalnie 5 lat od roku w którym ją ponieśliśmy. Ponadto rozliczenie poniesionej straty z danego roku nie może stanowić więcej niż 50% jej wartości. Innymi słowy stratę trzeba rozliczać przez co najmniej dwa kolejne lata. Na przykład w pierwszym roku wpisaliśmy do PIT 38 stratę tysiąc złotych. Jeżeli w drugim roku mamy zysk tysiąc złotych. Musimy zapłacić podatek od 500 zł. Kolejne 500 złotych to odliczenie połowy straty z pierwszego roku. Jeżeli nie ma zysku w drugim roku to stratę możemy rozliczyć w roku trzecim, czwartym, piątym lub szóstym. Ale za każdym razem nie więcej niż 50% czyli maksymalnie 500 zł na rok.

- Reguła rozliczenia rynku kasowego T + 2. Ze względu na regułę rozliczenia rynku kasowego T+2, aby w danym roku kalendarzowym transakcja została zaliczona do PIT, trzeba dokonać transakcję dla akcji/obligacji dwa dni przed końcem roku kalendarzowego. W przypadku instrumentów pochodnych jak kontrakty, opcje, ta zasada nie obowiązuje więc transakcje mogą być rozliczane do końca grudnia.

- Sprawdź swój PIT 8C jak najszybciej! Zobacz szczególnie czy nie masz do czynienia z problematycznymi sytuacjami, o których piszę pod koniec tej analizy. Jak szybko sprawdzić PIT 8C: case study znajdziesz na końcu tej analizy.

Jak krok po kroku rozliczyć zyski i straty w PIT: praktyczne case study zyski oraz strata z lat poprzednich

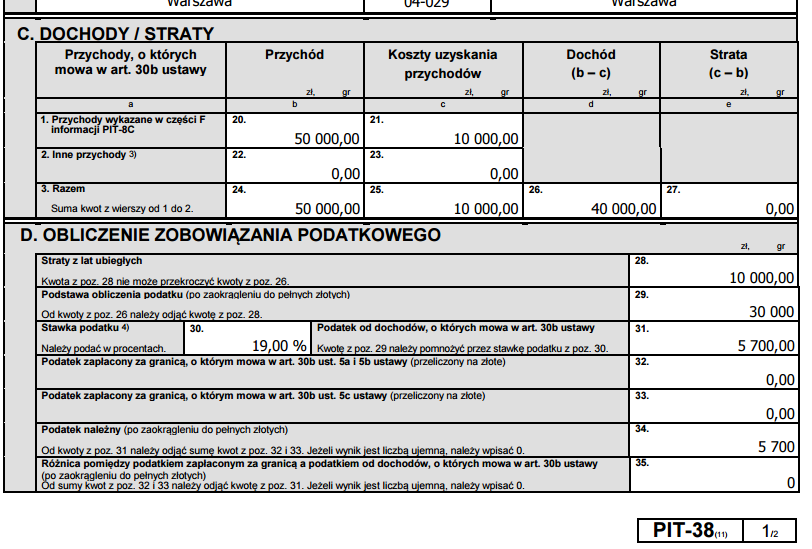

Załóżmy następujące case study. Jeżeli:

- Kupiliście akcje za 10 tys. zł

- Sprzedaliście je za 50 tys. zł

- Mieliście stratę w poprzednich pięciu latach w wysokości 20 tys. zł (złożyliście deklarację PIT 38 w Urzędzie Skarbowym)

W PIT będziecie mieli:

- Zysk 40 tys. zł bo 50 tys. – 10 tys. = 40 tys. zł

- Stopa podatkowa 19%

- Odliczenie połowy straty to 10 tys. zł

- Podstawa opodatkowania wyniesie 30 tys. zł (40 tys. zł – 10 tys. zł straty)

- Podatek do zapłacenia 5 700 zł

Pierwsza strona będzie wyglądała tak:

U góry są dane osobowe. W dalszej części pierwszej strony jest następujące rozliczenie podatkowe PIT:

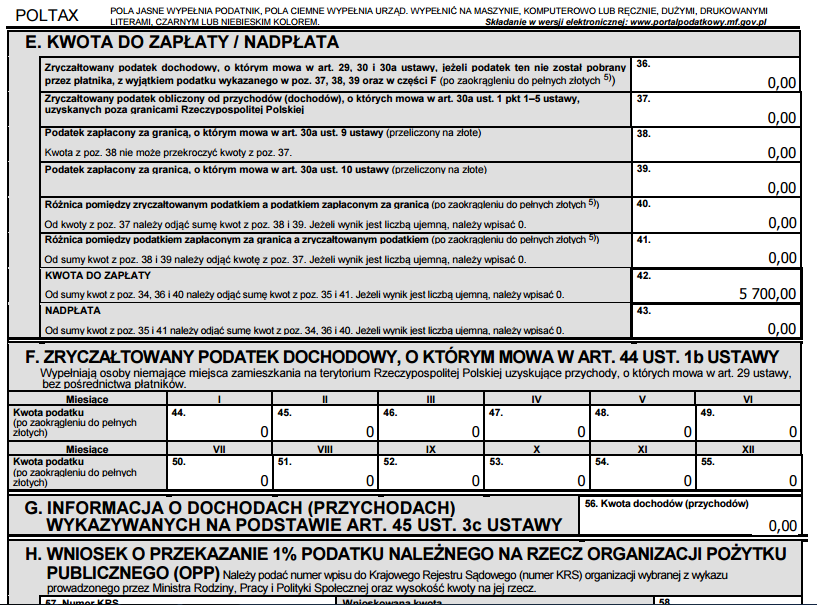

A tak wygląda strona druga:

Case study jak krok po kroku rozliczyć zyski i straty w PIT w przypadku wpłaty na IKZE

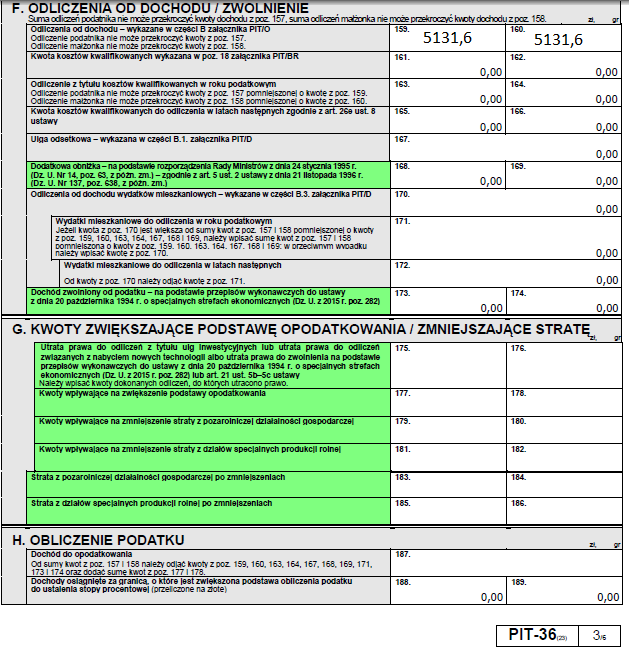

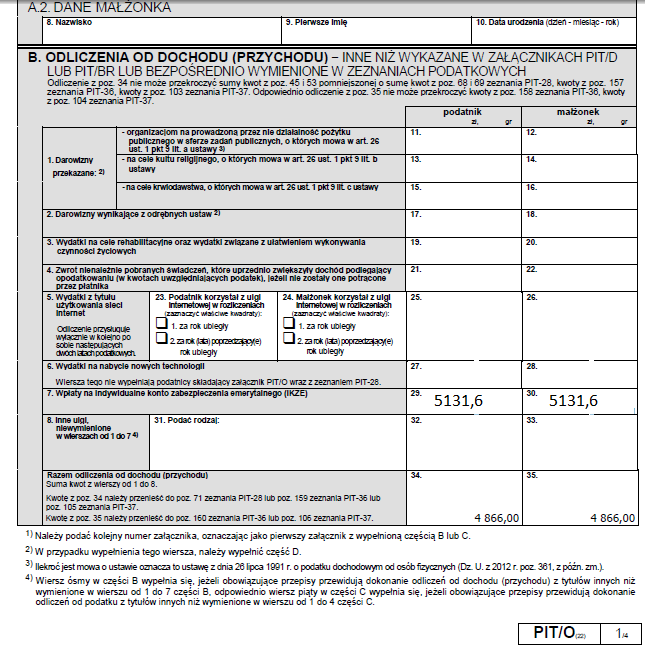

Rozliczenie wpłaty na IKZE w PIT zależy między innymi od tego czy rozliczacie się sami czy wspólnie jako małżeństwo. Ja osobiście rozliczam się z małżonką. Dodatkowo prowadzę działalność gospodarczą opodatkowaną stawką progresywną. Dlatego składam PIT 36. Rozliczenie IKZE w PIT jest proste bo najpierw kwota wpłaty na IKZE wpisywana jest w części F rozliczenia (strona trzecia z sześciu, dwa razy jeżeli małżonkowie dokonali dwóch wpłat każdy na swoje konto IKZE case study dla limitów rok 2018):

A następnie kwota wpłat na IKZE pojawia się w załączniku PIT/O w punkcie:

„7. Wpłaty na indywidualne konto zabezpieczenia emerytalnego (IKZE)”

Jak krok po kroku rozliczyć zyski i straty w PIT: 5 problematycznych rzeczy o których warto wiedzieć rozliczając podatki

- Zagraniczny broker/biuro maklerskie: jak rozliczyć podatek od zysków kapitałowych? Tak jak pisałem, brokerzy zagraniczny nie mają obowiązku wystawiania nam PIT 8C, dlatego musisz policzyć zyski i straty samodzielnie. Jeżeli transakcje były dokonane w obcej walucie musisz dodatkowo wziąć pod uwagę średni kurs NBP z poprzedniego dnia. W takiej sytuacji możesz mieć zyski lub straty nie tylko z kupna czy sprzedaży akcji. Podatek może wynikać z zysku lub straty na kursie walutowym.

- Certyfikaty ING Turbo. Jeżeli ktoś zajmuje pozycję na certyfikatach ING Turbo. I zamknie pozycję zanim wygasną. Rozliczenie trafia to do PIT8C. Jeżeli jednak ktoś będzie je trzymał do wygaśnięcia. Niektóre biura maklerskie mogą nie zawrzeć zysków/strat z wygasłych certyfikatów ING Turbo w PIT 8C. Wynika to z interpretacji obowiązujących przepisów. Zgodnie z obecnie obowiązującym prawem zysk na wygasłym certyfikacie ING Turbo może być traktowany jak dywidenda od której płaci się podatek 19%. W takiej sytuacji pojawia się pytanie czy biuro maklerskie odprowadziło już podatek belki 19%. Czy też sam musisz dodatkowo to policzyć/rozliczyć w PIT 38 doliczając podatek belki 19%.

- Notowane fundusze inwestycyjne zamknięte. W przypadku jednostek w funduszach inwestycyjnych otwartych nie można łączyć strat i zysków pomiędzy pozycjami na różnych funduszach. Nie dotyczy to funduszy inwestycyjnych zamkniętych jeżeli fundusz jest notowany na giełdzie. W takiej sytuacji zyski/straty na takim funduszu wchodzą normalnie do PIT 8C jak każdy inny zysk/strata.

- W przypadku IKE oraz IKZE ustawodawca generalnie nie pozwala na inwestowanie w instrumenty pochodne. Na przykład opcje czy kontrakty terminowe na indeksy czy akcje. Ale jest wyjątek. Jeżeli zawarcie takiej pozycji związane jest z zabezpieczeniem pozycji. Pytanie jednak co to dokładnie oznacza dla fiskusa.

- Spółka zagraniczna notowana w Polsce. Kwestia opodatkowania dywidend jest bardziej złożona niż wynikałaby tylko z prostego podatku belki w wysokości 19%. Jeżeli inwestujemy w spółki notowane na polskiej giełdzie, które notowane są też za granicą. Może powstać problem jaki dokładnie zapłacicie podatek od wypłaconych dywidend. Na przykład takie dylematy mogą pojawić się w przypadku czeskiego CEZu notowanego na giełdzie w Polsce i w Pradze. Jaki podatek zostanie naliczony? Ten polski czy ten czeski? I co ostatecznie powinno znaleźć się w rozliczeniu PIT 38?

Jak szybko sprawdzić PIT 8C?

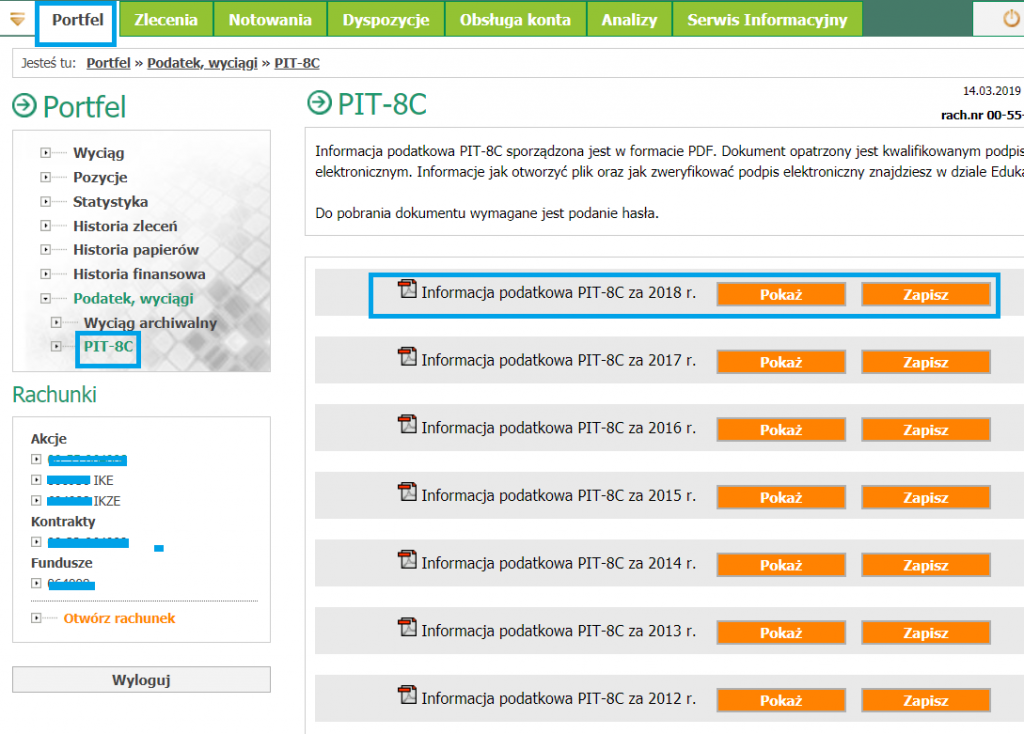

Jeżeli już skorzystałeś/aś z mojego linku afiliacyjnego i masz rachunek maklerski w DM BOŚ, PIT 8C sprawdzisz w w bardzo prosty sposób jednym kliknięciem myszki:

Portfel >>> PIT-8C >>> Informacja podatkowa PIT 8-C za 2018 r.:

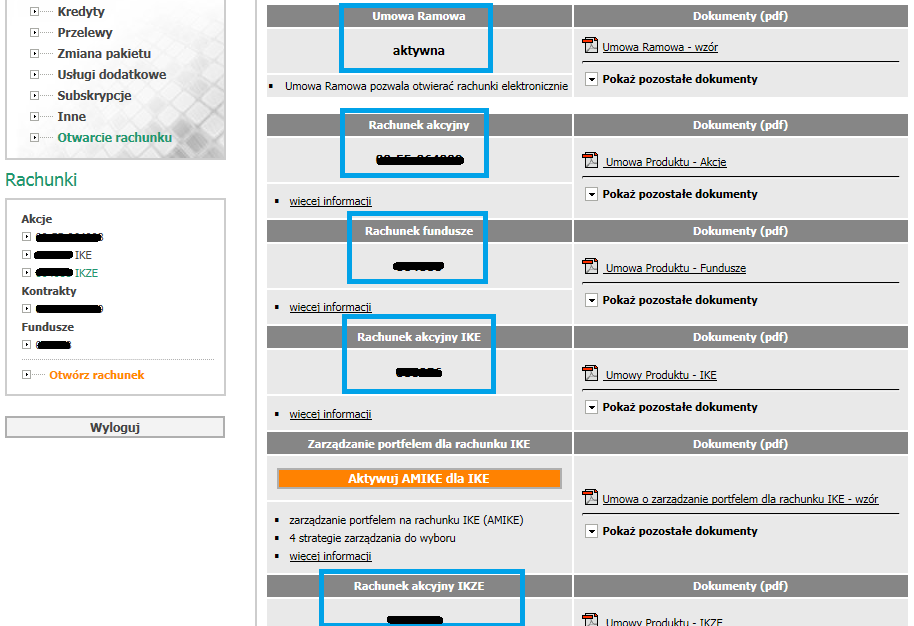

Z kolei jeżeli masz już rachunek ale jeszcze nie masz otwartego IKE oraz IKZE też zrobisz to w bardzo prosty sposób jednym kliknięciem myszki. W DM BOŚ podpisuje się tylko umowę ramową przy zawarciu umowy. Możesz otworzyć IKE oraz IKZE w dwie sekundy podpisując aneks. Po zalogowaniu na konto wchodzisz u góry w zakładkę:

Dyspozycje >>> klikacie po lewej otwarcie rachunku >>> umowy do otwarcia. Następnie pomarańczowa ikona aktywuj dany produkt.

Poniżej macie print screen jak to wygląda u mnie (mam już otwarte rachunki):

Jak krok po kroku rozliczyć zyski i straty w PIT: podsumowanie

Mam nadzieję, że mój wpis trochę pomógł w odpowiedzi na pytanie jak krok po kroku rozliczyć zyski i straty w PIT. Jeżeli masz jakiekolwiek pytania związane z rozliczaniem podatków, pisz w komentarzu. Zbuduje się bardzo ciekawa i wartościowa baza know how z tym związana. Jeżeli będą szczególnie ciekawe/trudne pytania to je razem zbiorę i zadzwonię na informację podatkową KAS aby Ci pomóc.

Jak krok po kroku rozliczyć zyski i straty w PIT: zasady/spostrzeżenia dopisane po publikacji tego wpisu:

W komentarzach toczy się ciekawa dyskusja w kwestii opodatkowania dywidend zagranicznych. Warto się z nią zapoznać bo jest naprawdę mega wartościowa.

Rozpoczyna się od poniższego komentarza:

Otrzymując dywidendy od podmiotów zagranicznych są one opodatkowywane za granicą i w Polsce trzeba zapłacić tylko różnicę między stawką podatku za granicą a w Polsce. Np. otrzymując dywidendę z USA zostanie ona pomniejszona o 15% podatku, a do Urzędu Skarbowego dopłacimy tylko brakujące 4%. Jak się rozliczyć w wypadku kiedy stawka podatku od dywidendy za granicą jest wyższa niż w Polsce? Jak się rozliczyć jeśli otrzymuję jednocześnie dywidendy z krajów w których podatek od dywidend jest mniejszy niż w Polsce?

W odpowiedzi pojawiło się kilkanaście komentarzy w formie pytań/odpowiedzi, które krok po kroku tłumaczą od czego to dokładnie zależy. Jeżeli chcesz zobaczyć te komentarze rozpocznij od tego komentarza klikając tutaj.

Kolejna bardzo ciekawa dyskusja na temat inwestowania za granicą przy pomocy ETF/kwestie opodatkowania ETF/dywidend z ETFu

Pytanie czytelnika

To ja też mam pytanie. Jak wygląda opodatkowanie ETFów w Polsce bo słyszałem, że tutaj też w niektórych przypadkach wychodzą wątpliwości związane z opodatkowaniem.

W odpowiedzi znowu mega ciekawa polemika w serii komentarzy. Jeżeli chcesz od razu przejść do tych komentarzy kliknij tutaj.

Pytanie czytelnika dotyczące IKZE i działalności gospodarczej

Czy prowadząc działalność gospodarczą opodatkowaną 19% podatkiem liniowym i wypłacając pieniądze z IKZE będę płacił podatek liniowy (19%) czy podatek według zasad ogólnych (18/32%)?

Odpowiedź w komentarzu kliknij tutaj

Pytanie dotyczące łączenia zwrotu środków PIT 37 z podatkiem należnym z PIT 38

A jeśli z PIT-37 mam dostać zwrot 700 zł ale z PIT-38 mam zapłacić 200 zł podatku to dostanę 500 zł zwrotu czy 700 zł zwrotu i sam mam pilnować płatności 200 zł podatku? Jak to wygląda w praktyce?

Komentarze/merytoryczną odpowiedź/link do artykułu wyjaśniającego zawiłości prawne kliknij tutaj.

W komentarzu pojawił się wartościowy komentarz w kwestii opodatkowania IKE

Warto wspomnieć, że wypłata z IKE bez podatku (po uzyskaniu wieku emerytalnego) jest możliwa tylko wtedy, gdy wpłacaliśmy na IKE przez minimum 5 lat. A następnie w odpowiedzi uzupełnienie kolejnego czytelnika, który dodał:

Środki emerytalne zgromadzone na IKE można wypłacić po osiągnięciu 60 lat lub nabyciu uprawnień emerytalnych i ukończeniu 55 roku życia. Dodatkowo trzeba jeszcze spełnić jeden z warunków:• dokonać wpłat na IKE co najmniej w 5 dowolnych latach kalendarzowych lub

• wpłacić ponad połowę wartości wpłat nie później niż na 5 lat przed dniem złożenia wniosku o dokonanie wypłaty.Powyższe 5-letnie wymogi nie obowiązują jednak osób urodzonych przed 1945 rokiem, które muszą:

• dokonać wpłat na IKE co najmniej w 3 dowolnych latach kalendarzowych albo

• dokonać ponad połowy wartości wpłat nie później niż na 3 lata przed dniem złożenia wniosku o dokonanie wypłaty.Natomiast oszczędzający urodzeni w latach 1946-1948 mogą dokonać wypłaty po osiągnięciu wieku 60 lat bądź nabyciu wcześniejszych uprawnień emerytalnych oraz spełnieniu warunku:

• dokonywania wpłat na IKE co najmniej w 4 dowolnych latach kalendarzowych albo

• dokonania ponad połowy wartości wpłat nie później niż na 4 lata przed dokonaniem wypłaty.Uwaga! Po dokonaniu wypłaty środków z IKE i skorzystaniu ze zwolnienia podatkowego (z 19% podatku od zysków kapitałowych) nie można ponownie założyć IKE.

Lista analiz/linków do których warto dodatkowo zajrzeć w uzupełnieniu powyższej tematyki

Cały czas staramy się udoskonalać treści, które tworzymy dla Was. Dlatego uważnie słuchamy Waszych opinii/uwag, co można zrobić jeszcze lepiej. Jednym z tych ulepszeń jest wrzucanie dodatkowych linków do wpisów/artykułów na końcu wpisu. Tak aby wszystko było dla Was jeszcze lepiej przejrzyste/czytelne:

- Zróbmy z Polski drugi Londyn (!) Warsztat Analityka

- Infolinia podatkowa/chat: Krajowa Informacja Skarbowa

- Korzyści płynące z IKE oraz IKZE: znaczenie kwestii podatkowych w inwestowaniu

- Jak płacić jak najniższe podatki od zysków z akcji, dywidend oraz obligacji?

- Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych

- Coroczne limity IKE: strona Ministerstwa Rodziny, Pracy i Polityki Społecznej

- Coroczne limity IKZE: strona Ministerstwa Rodziny, Pracy i Polityki Społecznej

➡️ Dziękuję za polecanie mojego bloga, Fanpage bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Jest to dla mnie bardzo ważne!

➡️ Dołącz do 14 798 subskrybentów newslettera: otrzymasz wiele wartościowych rzeczy do pobrania! Między innymi ale to nie wszystko:

➡️ >>> Moje 8 ebooków na temat inwestowania i gospodarki: kliknij tutaj <<<

➡️ Różne dane w pliku Excel z ciekawymi wykresami: używam ich do analiz na blogu

➡️ Spis najważniejszych zagadnień opracowanych na blogu: prowadzę go od 2007 roku!

➡️ Narzędzia w Excel oraz dostęp do kursu poziom 1: "Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora"

➡️ Wybrane nagrania online: moje spostrzeżenia na temat inwestowania

Na koniec mam do Was ogromny i mega ważny apel!

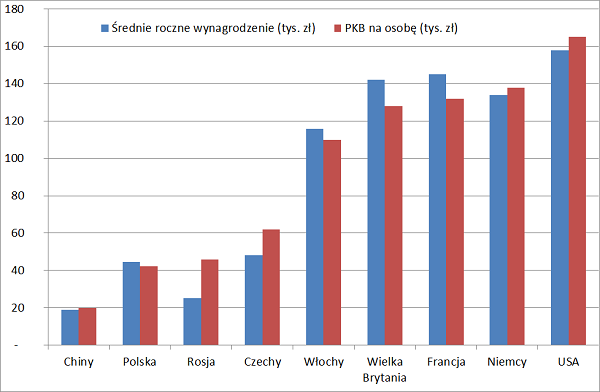

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE:

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE: