Co wpływa na kursy walut

To najdłuższy wpis w historii mojego bloga (od 2007 roku). Właśnie sprawdziłem :) Jest jednak sporo wykresów więc powinno się szybko czytać. No i możemy zrozumieć co wpływa na kursy walut.

Wiele osób zadaje pytanie co wpływa na kursy walut. Jest to jeden z trudniejszych ale i dzięki temu też bardzo ciekawy temat. Szczególnie w kontekście kredytów frankowych. Myślę, że dzisiejszy artykuł da Wam do myślenia. Najpierw opowiem Wam jakie są teorie dotyczące kształtowania się kursów walutowych a następnie pokażę jak teoria ma się do praktyki.

Poniżej piszę o:

- Kurs walut a rynek ziemniaków i bananów

- Waluta złota, System z Bretton Woods a kurs płynny

- Kurs waluty bezpośredni i pośredni, aprecjacja a deprecjacja, Indeks PLN

- Co wpływa na kursy walut? Inflacja

- Co wpływa na kursy walut? Zmiany w wydajności (konkurencyjności)

- Co wpływa na kursy walut? Nominalne stopy procentowe

- Co wpływa na kursy walut? Realne stopy procentowe

- Co wpływa na kursy walut? Zadłużenie państwa i deficyt budżetowy

- Co wpływa na kursy walut? Dynamika PKB

- Co wpływa na kursy walut? Bilans płatniczy

- Co wpływa na kursy walut? Interwencje rządu oraz banku centralnego

- Co wpływa na kursy walut? Dyskontowanie przyszłości a prawdziwa przyszłość

- Moje spostrzeżenia: teoria a praktyka. Zachowanie USD, EURo, CHF oraz PLN

- Dlaczego frank tak mocno urósł? Dlaczego złoty tak się osłabił?

- Historia rachunków bieżących a zachowanie USD, EURo, CHF oraz PLN

- Historia długu publicznego a zachowanie USD, EURo, CHF oraz PLN

- Co wpływa na kursy walut: Podsumowanie

Co wpływa na kursy walut? Kurs walut a rynek ziemniaków i bananów

Starając się zrozumieć co wpływa na kursy walut szczególnie warto zwrócić uwagę na jedną kluczową kwestię. Do wyrażenia kursu walutowego potrzebujemy zawsze dwóch walut. Przy odpowiedzi na pytanie co wpływa na kurs walutowy trzeba więc zwrócić uwagę, że tak naprawdę analizujemy dwa rynki jednocześnie. Jest to wartość walut w dwóch rożnych krajach. Jeżeli odnieść to do rynku produktów rolnych, to tak jakby chcieć określić kurs wymiany ziemniaków względem bananów. Innymi słowy nie mówimy tylko o cenie kilograma ziemniaków czy o cenie kilograma bananów. Mówimy o kursie wymiany kilograma ziemniaków za kilogram bananów.

Jeżeli przenieść powyższy przykład na walutę, cena kilograma ziemniaków to siła nabywcza danej waluty w danym kraju. Z kolei cena kilograma bananów to siła nabywcza danej waluty w drugim kraju. I dopiero relatywna wartość siły nabywczej jednej waluty względem drugiej tworzy kurs wymiany. Stąd też zastanawiając się co wpływa na kursy walut, kazdy czynnik musi być rozpatrywana relatywnie z punktu widzenia oddziaływania w jednym i drugim kraju jednocześnie.

Dlaczego to takie ważne wyjaśni się w dalszej części artykułu. Już teraz jednak można wrócić do Naszego przykładu ziemniaków i bananów. Na przykład jeżeli jednocześnie w takim samym stopniu rośnie podaż ziemniaków i bananów, wartość jednego kilograma każdego z tych produktów spadnie. Ale relacja wymiany ziemniaków na banany może się w ogóle nie zmienić. Podobnie może być z walutami (na przykład patrząc na zmniejszenie wartości nabywczej waluty danego kraju spowodowany inflacją).

[WP-Coder id=”2″]

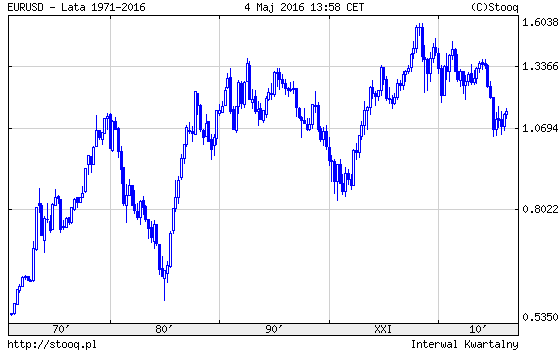

Co wpływa na kursy walut? Waluta złota, System z Bretton Woods, kurs płynny

Obecnie zdecydowana większość walut poszczególnych państw to kursy płynne. Jednak taka forma kursów walutowych jest stosunkowo młodym wynalazkiem. Jeszcze sto lat temu funkcjonował system waluty złotej. Ostatecznie załamał się on w konsekwencji wielkiego krachu i depresji: Analiza krachu 1929 i wielkiej depresji po 1929 roku. W jego miejsce w 1944 roku powstał System z Bretton Woods. Ale i on szybko się załamał (1971 rok) i dopiero wtedy pojawiła się koncepcja płynnych kursów walutowych. To dlatego na przykład kurs EURO/USD na poniższym wykresie zaczyna się dopiero w 1971 roku (kurs EURO/USD przed wprowadzeniem EURO w 1999 roku liczony jest na podstawie parytetów walut poszczególnych krajów członkowskich strefy EURO):

W przypadku Polski, całkowicie płynny kurs złotówki mamy dopiero od 11 kwietnia 2000 roku. Wcześniej kurs złotego nie mógł odchylać sie od parytetu centralnego o więcej niż założony poziom. Więcej na temat historii złotego po 1989 roku przeczytacie w ciekawym tekście na ten temat w bazie wiedzy NBP.

Co wpływa na kursy walut? Kurs waluty bezpośredni i pośredni, aprecjacja a deprecjacja, Indeks PLN

Zanim przejdziemy do czynników wpływających na kurs waluty, warto wyjaśnić kilka kwestii.

Notowania walut: kurs bezpośredni i pośredni

Kurs wymiany dwóch walut może być podany na dwa sposoby:

Kwotowanie bezpośrednie

Jedna jednostka waluty obcej wyrażona jest w jednostkach waluty krajowej. Innymi słowy zastanawiamy się ile złotych płacimy za jedno EURo, Dolara czy Franka (PLN jest walutą krajową). Jest to sposób, który zazwyczaj widzimy w Polsce. Zapisujemy taki kurs wymiany jako EURo/PLN, USD/PLN czy CHF/PLN.

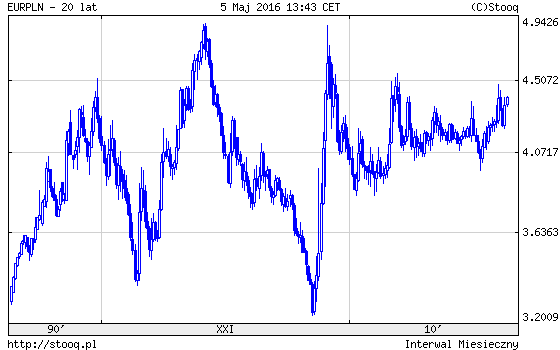

Poniżej notowania kursu Euro względem złotego ostatnie 20 lat: kwotowanie bezpośrednie:

Kwotowanie pośrednie:

Jedna jednostka waluty krajowej wyrażona jest w jednostkach waluty zagranicznej. Innymi słowy zastanawiamy się ile EURo, Dolarów czy Franków płacimy za jednego złotego. Zapisujemy taki kurs wymiany jako PLN/EURo, PLN/USD czy PLN/CHF.

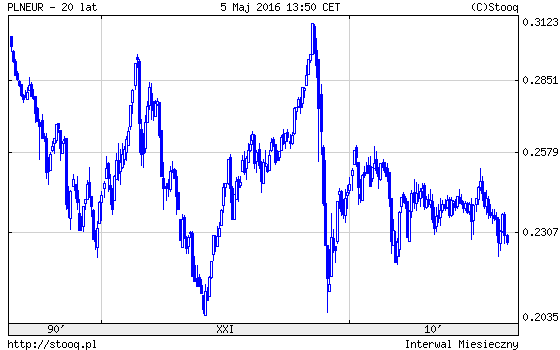

Poniżej notowania kursu Euro względem złotego ostatnie 20 lat: kwotowanie pośrednie:

Przejście z jednego kwotowania na drugie jest bardzo proste (można to zrobić w pamięci, na kalkulatorze albo w excel).

Jeżeli mamy kurs bezpośredni: np. 4 zł za jedno euro, aby przejść na kurs pośredni wystarczy zrobić odwrotność, czyli podzielić jeden przez cztery: 1/4. Dzięki temu otrzymujemy kurs pośredni czyli 0,25. Oznacza to tyle, że za jedną złotówkę trzeba zapłacić 0,25 euro czyli 25 eurocentów.

Z kolei jeżeli mamy kurs pośredni: wykonujemy podobne działanie aby przejść na kurs bezpośredni. Dzielimy jeden przez kurs pośredni : 1/0,25. I otrzymujemy kurs cztery złote za jedno EURo (czyli kurs od którego wyszliśmy w akapicie wyżej)

Poniżej wrzuciłem dla Was notowania bezpośrednie względem PLN dla kilku walut (dwadzieścia lat), oraz jednocześnie ich odpowiedniki dla notowań pośrednich:

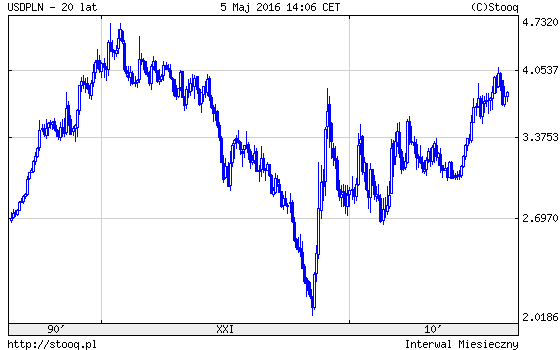

USD/PLN notowanie bezpośrednie:

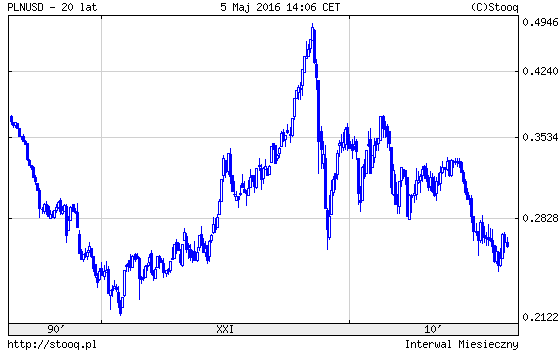

PLN/USD notowanie pośrednie (ile dolarów za jednego złotego)

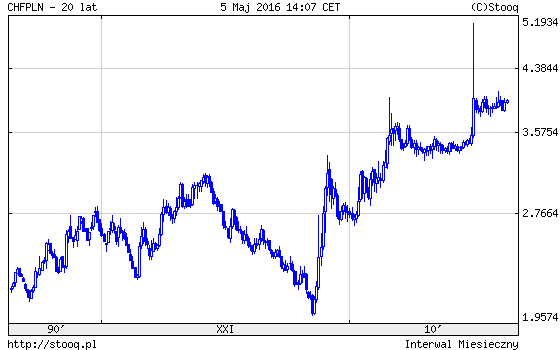

CHF/PLN notowanie bezpośrednie:

PLN/CHF notowanie pośrednie (ile franków za jednego złotego)

Aprecjacja i deprecjacja waluty

Aprecjacja waluty oznacza, że waluta krajowa umacnia się. Innymi słowy kurs waluty zagranicznej idzie w dół względem waluty krajowej, np. złotego. Ale uwaga: jest tak przy kwotowaniu bezpośrednim (ile złotych za walutę obcą). Mówimy wtedy, że EURo, Dolar czy Frank spadają.

Z kolei, jeżeli weźmiemy notowanie pośrednie, umacnianie się złotego zobaczymy na wykresie po tym, że wykres idzie do góry (bo notowanie pośrednie to odwrotność notowania bezpośredniego)

Deprecjacja waluty oznacza, że waluta krajowa osłabia się. I zachodzą tutaj odwrotne tendencje niż opisane powyżej. Innymi słowy kurs EURo, Dolara czy Franka idzie do góry (notowanie bezpośrednie).

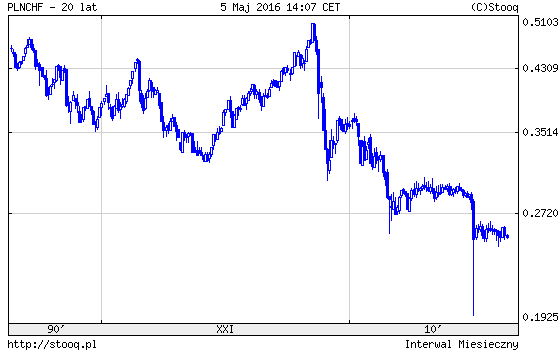

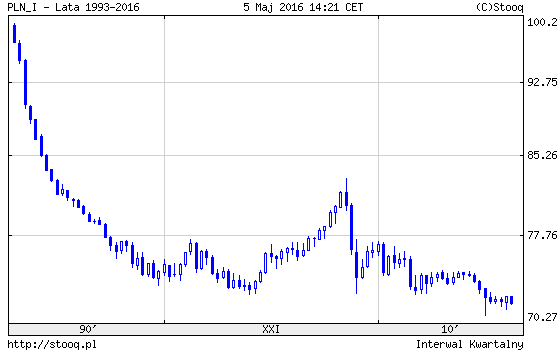

Indeks PLN:

W związku z tym, że kursy walutowe mogą różnie wyglądać na wykresie (inaczej wygląda np. wykres złotego względem EUro, Dolara, czy Franka), aby wyłapać generalną tendencję czy złoty umacnia się czy osłabia możemy zobaczyć na Indeks PLN.

Na przykład poniżej Indeks dla złotego, który składa się z czterech walut: Euro, Dolar, Frank oraz Funt Brytyjski (udziały po 25%, więcej na temat tego indeksu tutaj). Z tym, że jest to indeks liczony dla kursu pośredniego. Oznacza to tyle, że spadek indeksu występuje wtedy gdy złoty osłabia się (deprecjacja) a wzrost gdy złoty umacnia się (aprecjacja):

Co wpływa na kursy walut? Inflacja

Waluta kraju z niższą inflacją powinna umacniać się względem kraju o wyższej inflacji (i na odwrót). Dlaczego?

Po pierwsze kraj o niższej inflacji powinien zwiększać eksport. Produkty i usługi w tym kraju stają się relatywnie coraz bardziej atrakcyjne cenowo względem produktów i usług zagranicznych. Po prostu za granicą jest wyższa inflacja czyli produkty i usługi są coraz droższe. Stąd też rośnie eksport produktów z kraju o niższej inflacji. Firmy z tego kraju otrzymują coraz więcej waluty zagranicznej, którą następnie sprzedają w kraju (zamieniają na walutę krajową). I dlatego waluta krajowa umacnia się.

Po drugie import produktów i usług z zagranicy, z tego samego powodu, zmniejsza się. Skoro inflacja za granicą jest wyższa, koszty wytworzenia produktów i usług są coraz wyższe. A to oznacza, że z czasem import z zagranicy jest coraz droższy względem produktów i usług wytwarzanych w kraju. Spada więc import oraz popyt na walutę obcą.

Wpływ inflacji na kursy walut w dłuższym terminie to najciekawsza koncepcja dotycząca walut więc warto dokładnie ją wytłumaczyć aby ją dobrze zrozumieć.

Załóżmy, że jakiś produkt kosztuje w Polsce jeden zł. Przy kursie wymiany na walutę zagraniczną jeden do jednego, nazwijmy tą walutę „waluton”, ten sam produkt też powinien koszotwać za granicą jeden waluton. Skoro w Polsce kosztuje jeden złoty to i za granicą tyle samo powinie kosztować aby nie było możliwości arbitrażu (kurs wymiany 1:1).

Załóżmy teraz, że po jakimś czasie za granicą jest silna inflacja: ceny podwajają się. Czyli inflacja wynosi 100%. Ten sam produkt za granicą będzie już kosztował dwa walutony (podwojenie cen). Jednocześnie w Polsce nie ma inflacji (zerowy wzrost cen).

Ile powinien teraz wynieść kurs wymiany? Odpowiedź jest prosta. Jedna złotówka powinna być wymieniana za dwa walutony. Skoro produkt w Polsce kosztuje nadal jeden złoty (brak inflacji) a za granicą ten sam produkt kosztuje już dwa walutony: kurs wymiany powinien być jeden złoty za dwa walutony (cały czas patrzymy przecież na jeden i ten sam produkt). Innymi słowy kurs walutonu osłabi się o 100% (tyle co inflacja, bo teraz mamy relację 1:2). Albo inaczej złotówka umocni się o 50% (za jeden waluton zapłacimy 50 groszy).

Zauważmy, że gdyby kurs wymiany pozostał jeden złoty za jeden waluton, moglibyśmy dokonać arbitrażu:

- Za jeden waluton kupupujemy jeden złoty.

- Następnie za jeden złoty kupujemy produkt i sprzedajemy go za dwa walutony.

- W ten sposób natychmiastowy zysk wyniósłby 100% (!) Dlaczego?

- Zainwestowaliśmy jeden waluton ale po tej transakcji mamy już dwa walutony

- Taki arbitraż jest możliwy aż do momentu gdy kurs jednego złotego będzie zbiegał do dwóch walutonów

- I to tłumaczy dlaczego kurs wymiany docelowo powinien ustalić się na poziomie jeden złoty za dwa walutony

Z tym, że trzeba tutaj zaznaczyć dwie kwestie:

- Ta zależność powinna mieć miejsce w dłuższym terminie

- Nie musi to być liniowa zależność chociażby przez występowanie kosztów transportu czy różne ograniczenia jak cła oraz inne utrudnienia w imporcie/eksportcie

Co wpływa na kursy walut? Zmiany w wydajności (konkurencyjności)

Jeżeli w danym kraju rośnie wydajność (konkurencyjność) względem zagranicy, waluta tego kraju powinna się umocnić. Jest to podobny czynnik jak w przypadku inflacji. Dany kraj jest coraz bardziej konkurencyjny. Dzięki temu może eksportować coraz więcej dóbr i usług. Jednocześnie coraz mniej opłaca się importować dobra i usługi z zagranicy. W efekcie oba czynniki doprowadzą do umocnienia waluty krajowej. Będzie wyższa podaż waluty zagranicznej z eksportu oraz niższy popyt na walutę obcą przez niższy import.

Co wpływa na kursy walut? Nominalne stopy procentowe

Kolejna teoria dotyczy stóp procentowych. Wzrost stóp procentowych w danym kraju względem stóp procentowych w innym kraju generuje wyższy dochód z lokowania środków w kraju o wyższym poziomie stóp procentowych. Stąd też w momencie wzrostu stóp procentowych w danym kraju: powinien do niego napłynąć krótkoterminowy kapitał. I waluta tego kraju umocni się.

Co wpływa na kursy walut? Realne stopy procentowe

Modyfikacja powyższej teorii wskazuje, że to nie nominalne stopy procentowe są najważniejsze ale realne. Czyli nominalne stopy procentowe minus poziom inflacji. Poziom inflacji ma wpływ na siłę nabywczą waluty w danym kraju. Stąd też ta teoria wskazuje, że inwestorów bardziej interesują realne stopy procentowe. A skoro tak, nieważny jest nominalny poziom stóp procentowych w kraju i za granicą ale relatywna różnica w realnych stopach procentowych.

Co wpływa na kursy walut? Zadłużenie państwa i deficyt budżetowy

Skrajnym przypadkiem dlaczego waluta danego kraju może się bardzo osłabić jest groźba ogłoszenia niewypłacalności. Inwestorzy spodziewając się bankructwa państwa będą się mocno pozbywali między innymi obligacji. Oznacza to spadek cen obligacji i wzrost rentowności czyli płaconych odsetek. Następnie, po sprzedaży obligacji, otrzymane środki zamieniane są z waluty lokalnej na zagraniczną.

Ryzyko niewypłacalności ocenia się między innymi przez pryzmat dziury budżetowej czyli wielkości deficytu budżetowego w relacji do PKB. Im większy deficyt do PKB tym większy brak zrównoważenia strony przychodowej (podatki) względem strony wydatkowej. I tym większe szanse, że może się to skończyć ogłoszeniem braku realizacji zobowiązań obligacyjnych. Historycznie masowe bankructwa państw zdarzały się dosyć regularnie co kilkadziesiąt lat podczas zimy Kondratiewa. Pisałem o tym niedawno w analizie: Krach i Wojna: pięćdziesięcioletni Cykl Kondratiewa a granice kreowania długów.

Osłabienie waluty z powodu dużego deficytu może też mieć mniej groźną przyczynę niż oczekiwane bankructwo państwo. Duży deficyt budżetowy może oznaczać, że prędzej czy później trzeba będzie zrównoważyć budżet podnosząc podatki i obcinając wydatki. A to doprowadzi do mocnego spowolnienia/załamania dynamiki PKB oraz niepokojów społecznych (dlaczego dynamika PKB jest ważna opisuję też poniżej).

Ponadto większy deficyt oznacza ekspansywną politykę gospodarczą. A to oznacza też wyższą inflację. A zgodnie z teorią dotyczącą wpływu inflacji na kurs walutowy: waluta kraju w którym będzie wyższa inflacja powinna się osłabiać.

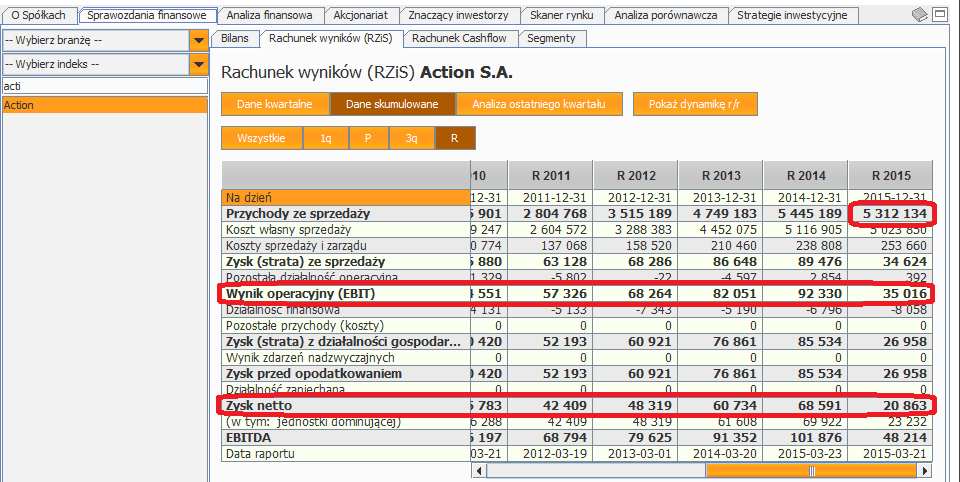

Co wpływa na kursy walut? Dynamika PKB

Na temat tego czynnika pisałem już kiedyś w 2013 roku tutaj: Prezentacja: co decyduje o umacnianiu lub osłabianiu złotówki? Nie książkowe teorie ale oczekiwane… PKB!. (przy tej analizie była też analiza nominalnych i realnych stóp procentowych dla Polski wersus kursy walutowe: dla danych historycznych nie było widać specjalnej zależności).

Teoria dotycząca dynamiki PKB sprowadza się do tezy, że rozwijająca się szybciej gospodarka czyli lepsza dynamika PKB powoduje napływ kapitału i umocnienie waluty (gorsza dynamika PKB powoduje efekt przeciwny). Dzieje się tak z dwóch powodów:

- Lepsza dynamika PKB powoduje, że warto inwestować w danym kraju chociażby w obligacje czy akcje na giełdzie. Ale nie tylko. Inwestorzy zagraniczni będą też inwestowali w takim przypadku bezpośrednio np. w fabryki czy nieruchomości. Aby dokonać tych inwestycji inwestorzy sprzedają walutę zagraniczną i kupują walutę krajową. I dzięki temu waluta krajowa umacnia się.

- Dynamika PKB ma też jednak bardzo duży wpływ na deficyt budżetowy o którym pisałem powyżej. Lepsza dynamika PKB powoduje wyższe wpływy podatkowe i jednocześnie mniejsze transfery socjalne. W efekcie spada deficyt budżetowy, rosną ceny obligacji i spadają ich rentowności.

Z kolei gorsza dynamika PKB powoduje spadek przychodów budżetowych oraz wzrost transferów socjalnych. W efekcie rośnie dziura budżetowa, spadają ceny obligacji i rosną ich rentowności.

Co wpływa na kursy walut? Bilans płatniczy

Jeżeli dany kraj ma znaczny deficyt na rachunku bieżącym (sprowadza sie to do ujemnego eksportu netto: import dóbr i usług jest wyższy niż eksport dóbr i usług), deficyt ten powinien być finansowany przez nadwyżkę na rachunku kapitałowym/finansowym. Innymi słowy dziura w eksporcie netto powinna być sfinansowane przez napływ kapitału z zagranicy. Problem pojawia się gdy deficyt jest relatywnie duży ale nagle nie ma napływu kapitału z zagranicy aby ten deficyt zrównoważyć. W tej sytuacji dany kraj potrzebuje dużo waluty zagranicznej i aby ją uzyskać musi zapłacić osłabieniem waluty krajowej. Innymi słowy za jedną jednostkę waluty zagranicznej musi zapłacić więcej jednostek waluty krajowej.

Wracając jeszcze do eksportu netto (rachunku bieżącego), co do zasady kraje z nadwyżką handlową mają nadmiar dewiz więc ich waluta powinna się umacniać. Natomiast te kraje, które mają deficyt, potrzebują dewiz, stąd też waluty tych krajów powinny się osłabiać.

Co wpływa na kursy walut? Interwencje rządu oraz banku centralnego

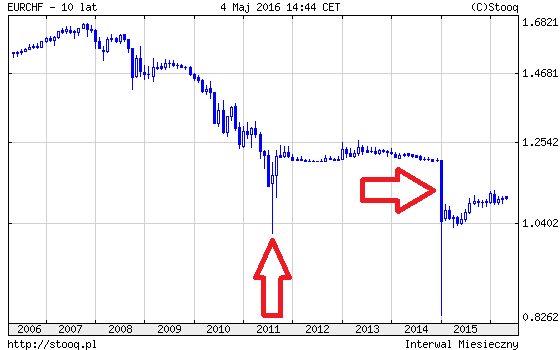

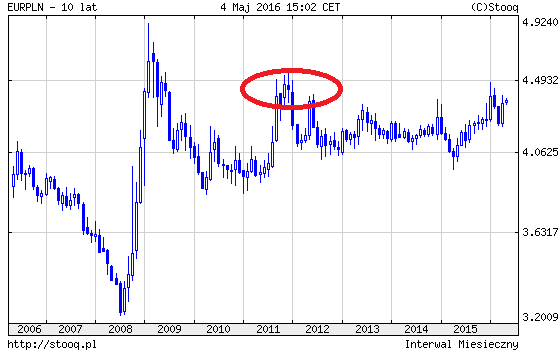

Kurs walutowy może być też pod wpływem interwencji rządu lub banku centralnego. Ostatnio najgłośniejszym takim przypadkiem było sztywne powiązanie przez Centralny Bank Szwajcarii kursu franka z kursem euro (rok 2011). Oraz jeszcze bardziej głośna rezygnacja z tego powiązania początkiem 2015 roku:

Interwencje miały też miejsce w przypadku Polski w ostatnich latach: przy historycznych szczytach na kursie EURPLN w okolicach niecałych 4,50 za EURo:

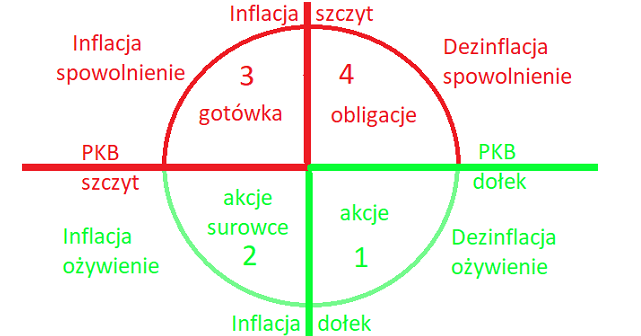

Co wpływa na kursy walut? Dyskontowanie przyszłości a prawdziwa przyszłość

Jak widać powyżej kurs walutowy to wypadkowa zespołu czynników. Każdego dnia napływają do Nas bardzo różne, sprzeczne informacje. Informacje te zmieniają się też wraz z upływem czasu. W jednym okresie rynek walutowy bardziej zwraca uwagę na jedne czynniki a w innym na inne (podobnie jak przy akcjach: giełda i inwestowanie). Dlatego też kurs waluty może być i jest bardzo zmienny.

Trzeba też zauważyć, że niektóre czynniki wpływają na kurs walutowy bardziej w długim terminie a niektóre bardziej w krótszym.

W długim terminie ważniejsze są:

- Różnice w poziomach inflacji

- Zmiany w wydajności gospodarek (konkurencyjności)

- Bilans płatniczy

- Dług publiczny i poziom deficytu budżetowego

Z kolei w krótszym terminie liczą się:

- Dynamika PKB

- Poziom nominalnych i realnych stóp procentowych

- Interwencje rządu oraz banku centralnego

- Emocje

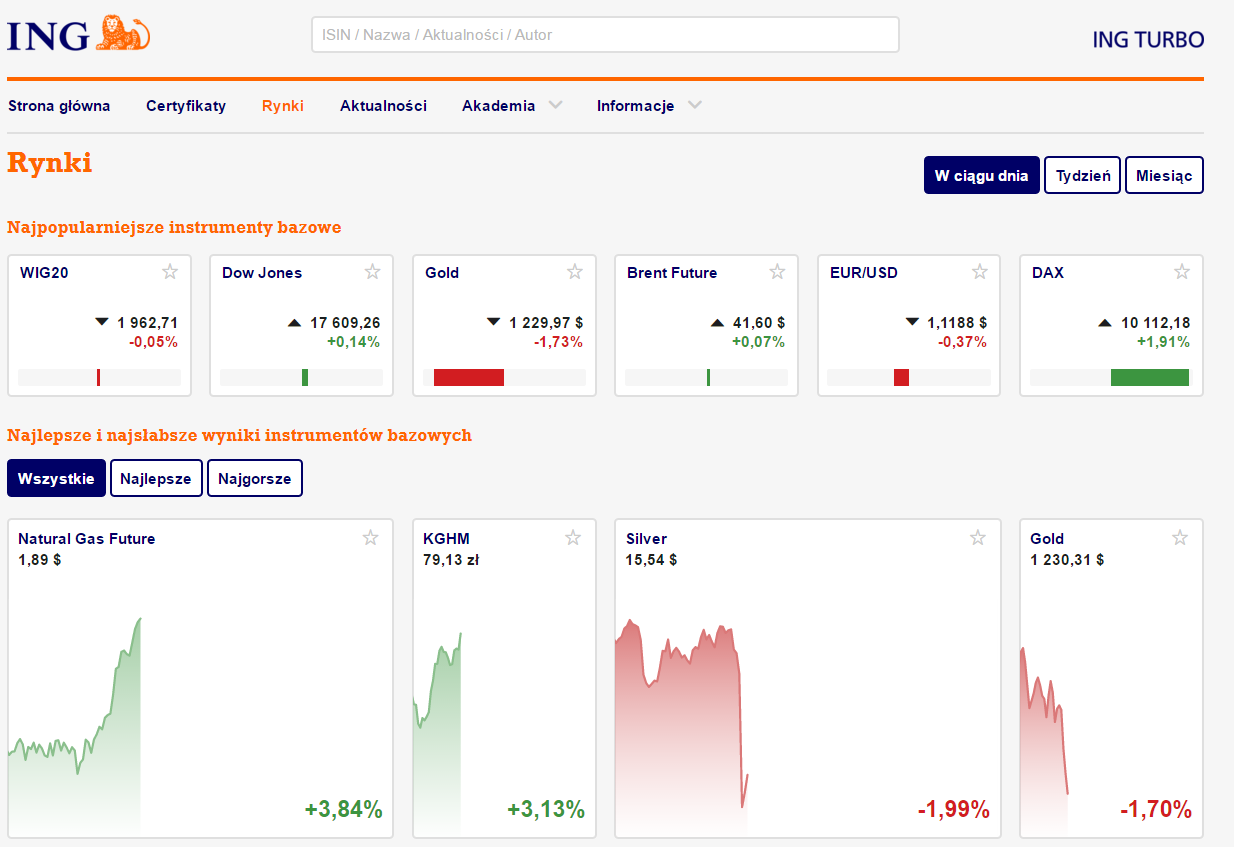

W ramach inwestowania przy użyciu certyfikatów inwestycyjnych ING Turbo dostępne jest kilka par walutowych (można kliknąć aby przejść na certyfikaty walutowe ING Turbo):

Więcej informacji na temat mojej współpracy z ING Securities jak i o samych certyfikatach ING Turbo znajdziecie na końcu artykułu.

Moje spostrzeżenia: teoria a praktyka zachowanie USD, EURo, CHF oraz PLN

Z czynników wpływających na kurs walut w dłuższym terminie, najciekawszym i najlepiej tłumaczącym procesy zachodzące w praktyce wydaje się być inflacja. A dokładniej mówiąc różnica w poziomach inflacji w dwóch krajach.

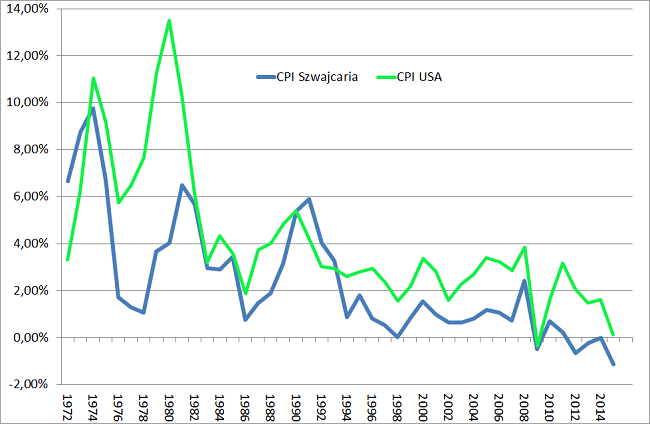

Zobaczmy na długoterminowe relacje zachodzące pod tym względem w USA oraz w Szwajcarii.

Poniżej przygotowałem dla Was długoletni wykres inflacji w USA oraz Szwajcarii (CPI). Jak widzimy poniżej, historycznie inflacja była zdecydowanie wyższa w USA względem Szwajcarii:

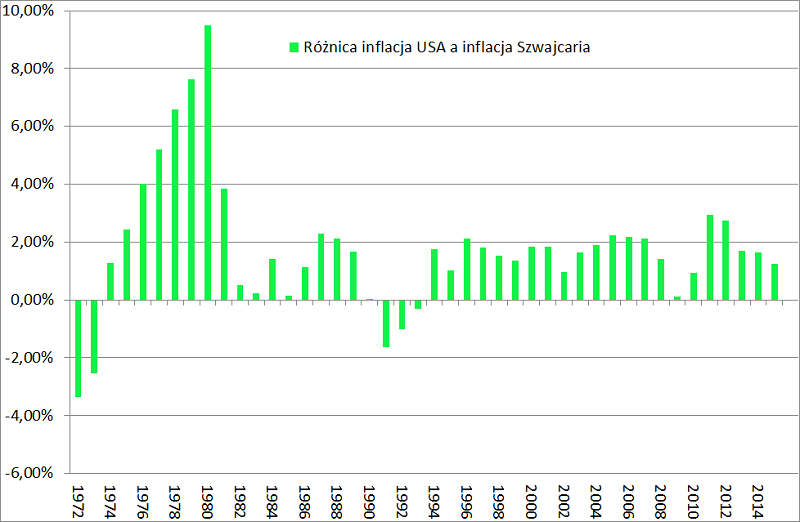

Skoro inflacja była wyższa, zobaczmy jak to dokładnie wyglądało w poszczególnych latach. Poniższy wykres pokazuje ile w danym roku inflacja była wyższa w USA względem Szwajcarii:

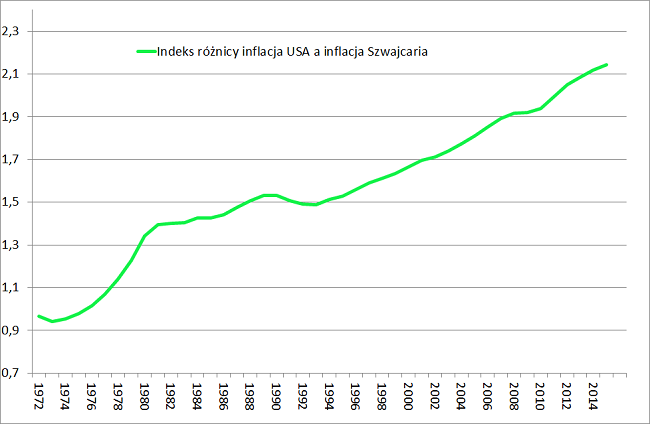

Na podstawie powyższego wykresu można zbudować indeks pokazujący narastająco o ile inflacja w USA była wyższa względem Szwajcarii. Zaczynamy od jedynki. Jeżeli indeks rośnie, oznacza to, że inflacja była w USA wyższa w danym roku niż w Szwajcarii. Jeżeli z kolei indeks spada, inflacja była niższa w USA:

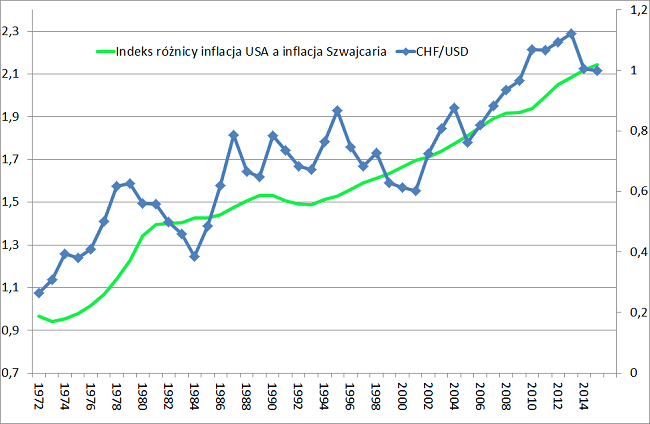

I teraz, jeżeli zestawimy powyższy indeks z kursem CHF pokazującym ile dolarów trzeba płacić za jednego franka (CHF/USD), otrzymujemy bardzo ciekawą zależność (indeks różnicy inflacji lewa skala, dolary za jednego franka prawa skala):

Innymi słowy długoterminowe osłabianie się dolara względem franka (lub inaczej umacnianie franka względem dolara) wynika po prostu z tego, że inflacja w USA była wyższa niż w Szwajcarii.

Mało tego, różnica w inflacji tłumaczy też dobrze zachowanie dolara względem franka w krótszym terminie.

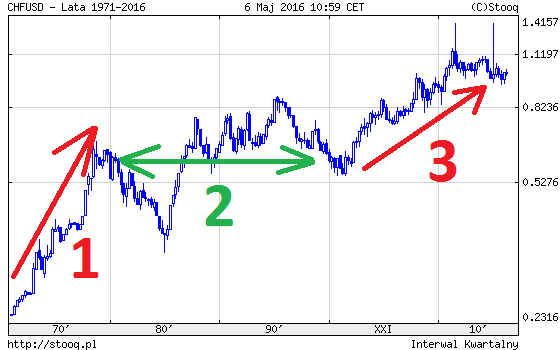

Inflacja w USA względem Szwajcarii różnie zachowywała się w trzech okresach:

- Do około roku 1980 inflacja była znacznie wyższa (dolar powinien się osłabiać)

- Pomiędzy rokiem 1980 a około 1995 różnica w cenach nie była znacznie wyższa: najpierw inflacja była wyższa ale potem trochę niższa w USA więc ostatecznie ceny przez ten czas niewiele się zmieniły (dolar względem franka powinien zakończyć ten okres na podobnym poziomie)

- Po roku 1995 inflacja w USA znowu była znacznie wyższa niż w Szwajcarii (dolar powinien znowu się osłabiać)

I rzeczywiście tak było. Na wykresie dla danych dziennych kursu CHF/USD zaznaczyłem te trzy okresy:

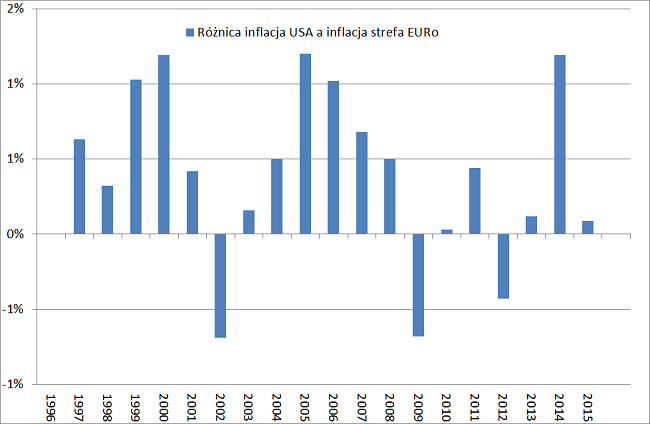

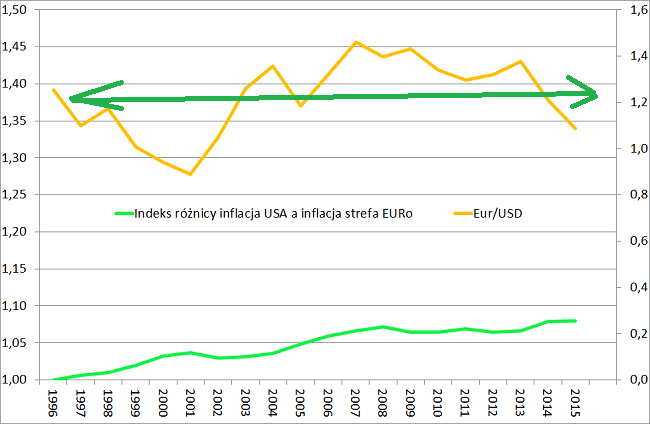

Różnica w poziomach inflacji pomiędzy USA a strefą EURo również dosyć dobrze tłumaczy zachowanie EUR/USD w dłuższym terminie. Co prawda w tym wypadku nie mamy danych dla aż tak długiego czasu jak w przypadku USA i Szwajcarii, niemniej jednak jest to już prawie dwadzieścia lat (EURo zostało wprowadzone w 1999 roku).

Poniżej pokazałem, na tej samej zasadzie jak dla Szwajcarii, o ile inflacja w USA była wyższa względem strefy EURo (nie było to zbyt wiele):

A tutaj jest indeks skumulowanej różnicy w poziomie inflacji USA wersus strefa EURo plus nałożony wykrese kursu EURo i USD.

Jak widać poniżej było to w tym okresie w sumie zaledwie kilka procent, stąd też w ciągu dwudziestu lat kurs EUR/USD prawie się nie zmienił (lewa skala indeks różnicy inflacji, prawa kurs EUR/USD, czyli ile dolarów płacimy za jedno EURo):

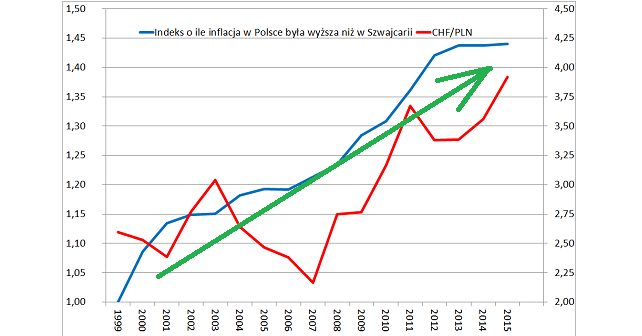

Dlaczego frank tak mocno urósł? Dlaczego złoty tak się osłabił?

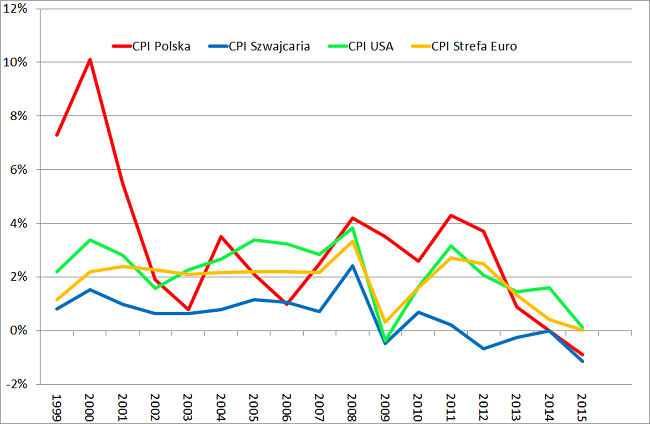

Zobaczmy na historyczne poziomy inflacji w Polsce, Szwajcarii, strefie EURo oraz USA:

Od razu rzuca się w oczy, że od 1999 roku inflacja w Polsce była zdecydowanie wyższa niż w Szwajcarii. Wyższa była też niż w strefie EURo oraz w USA, ale to już nie jest takie oczywiste.

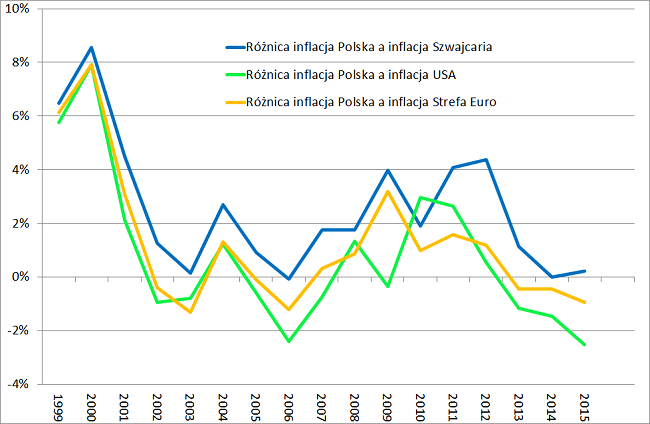

Poniżej przygotowałem dla Was grafikę pokazująca jaka była różnica w poszczególnych latach w poziomie inflacji w Polsce oraz pozostałych krajach. Ten wykres o wiele lepiej oddaje wizualnie powyższe wnioski:

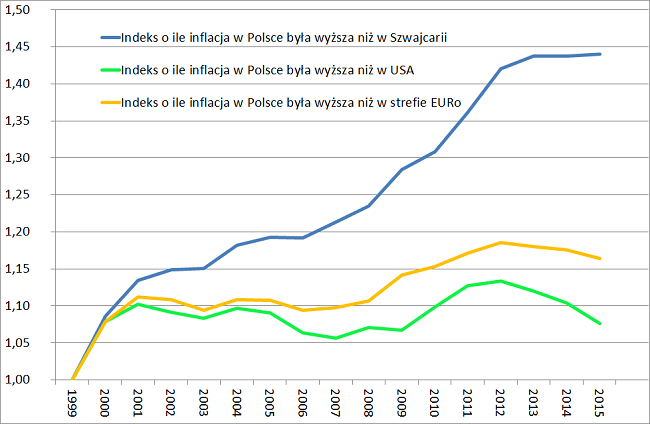

Z kolei tutaj przygotowałem dla Was indeks różnicy w poziomach inflacji w Polsce względem reszty świata (na tej samej zasadzie jak opisałem poprzednio):

Jak widzimy powyżej na przestrzeni ostatnich kilkunastu lat inflacja w Polsce była znacznie wyższa tylko względem Szwajcarii. Względem USA oraz strefy Euro było to w sumie tylko kilka/kilkanaście procent.

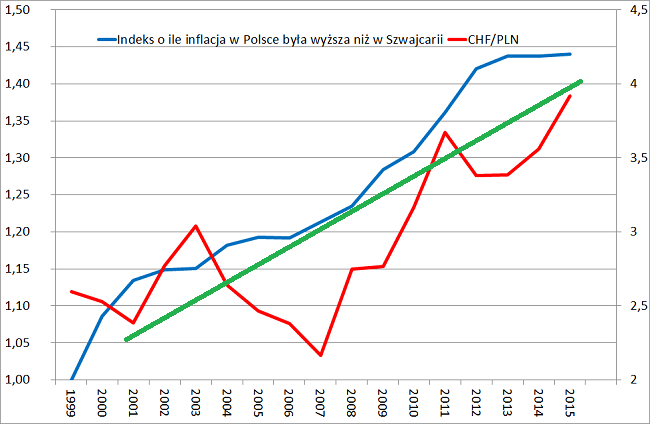

A teraz najciekawsza część. Zobaczmy jak wygląda nałożenie na siebie indeksu różnicy w inflacji Polska i Szwajcaria (lewa skala) oraz kursu franka względem złotego:

Zauważmy, że indeks różnicy w poziomie inflacji pomiędzy Polską a Szwajcarią wskazuje, że relatywne ceny w Polsce w 2015 roku względem 1999 roku są wyższe niż w Szwajcarii o prawie 50% (!). I też o tyle mniej wiecej w tym czasie poszedł frank do góry (!). Z około 2,6 zł na niecałe 4 zł.

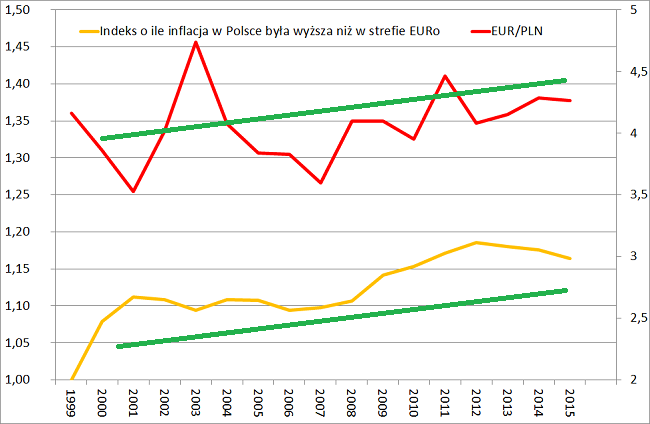

Z kolei poniżej indeks różnicy w inflacji Polska i strefa Euro. Lewa skala indeks, prawa kurs EUR/PLN:

Powyżej widzimy podobną zależność. Inflacja w Polsce była w tym czasie kilkanaście procent wyższa niż w strefie EURo.

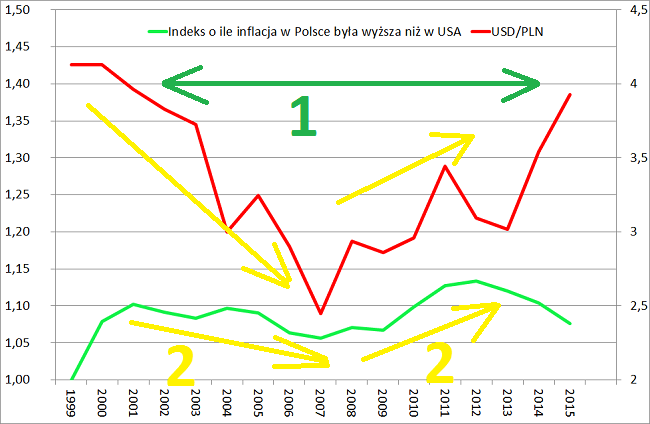

Zobaczmy jeszcze na Polskę i USA. Zieloną strzałką (jedynka) wskazałem, ze obecny kurs USD/PLN jest na podobnym poziomie jak było w okolicach 2000 roku (różnica w poziomie inflacji tylko kilka procent).

Natomiast żółtymi strzałkami (dwójka) pokazałem, że historyczny kurs dolara też był pod wpływem tendencji na różnicy w poziomach inflacji. Pierwsza żółta strzałka wskazuje, że inflacja w Polsce była niższa niż w USA (dolar spadał). Z kolei druga żółta strzałka pokazuje, że inflacja w Polsce była wyższa, więc dolar szedł do góry).

Historia rachunków bieżących a zachowanie USD, EURo, CHF oraz PLN

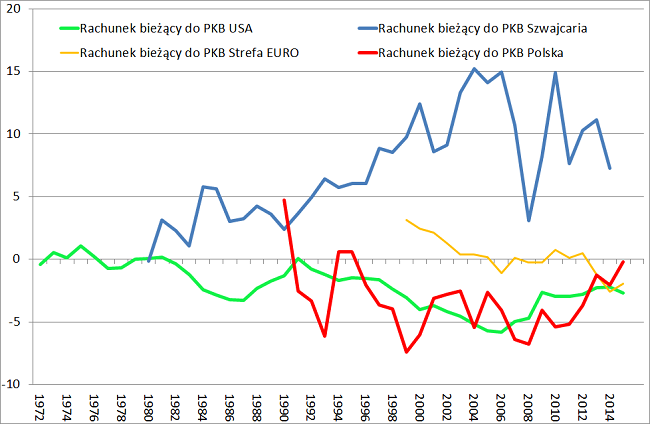

Poniżej przygotowałem dla Was wykres rachunków bieżących dla poszczególnych państw:

Jak widać powyżej Szwajcaria miała historycznie kilka/kilkanaście procent nadwyżki na rachunku bieżącym (!). A to z godnie z teorią dotyczącą bilansu płatniczego dodatkowo bardzo fajnie tłumaczy dlaczego frank tak długo jest taki mocny względem reszty walut.

Po drugiej stronie mamy deficyt na rachunku bieżącym w USA co dodatkowo dobrze tłumaczy długoterminową słabość dolara (od jakiegoś czasu deficyt zawęził się co tłumaczy jednoczesne umocnienie dolara)

Podobnie historycznie Polska miała duży deficyt rachunku bieżącego. Z tym, że od 2008 pod tym względem nastąpiłą bardzo duża poprawa i Polska stała się eksporterem netto. Pisałem o tym rok temu: Polska potęgą, jak Niemcy: już jesteśmy eksporterem netto…!

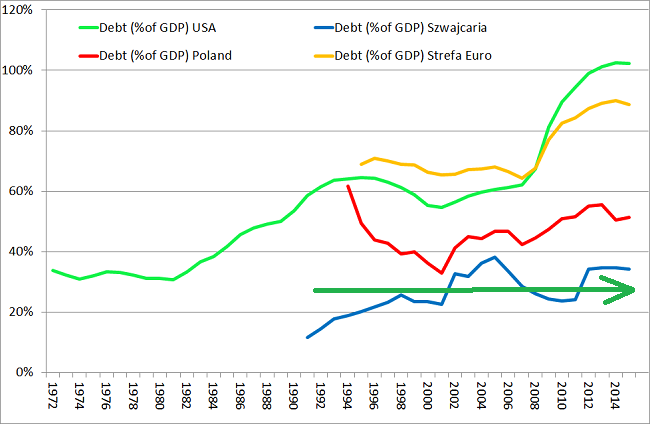

Historia długu publicznego a zachowanie USD, EURo, CHF oraz PLN

Na zakończenie zobaczmy jeszcze jak historycznie, dla poszczególnych walut, wyglądał wskaźnik dług publiczny do PKB. Tutaj ponownie na korzyść franka przemawiał historycznie bardzo niski poziom tego wskaźnika. Był to poziom w granicach 20/30% do PKB. Zaznaczyłem go poniżej zieloną strzałką:

Na powyższym wykresie znów znajdziemy powiązanie pomiędzy słabością dolara a relatywnie wyższym poziomem długu do PKB. Podobnie ma się sytuacja w przypadku EURo.

Co wpływa na kursy walut: Podsumowanie

Jak widać na powyższych wykresach, w długim terminie dobrze sprawdza się teza, że to różnica w poziomach inflacji dobrze tłumaczy zmiany kursów walutowych. Można to porównać do wartości fundamentalnej inaczej nazywanej wewnętrzną w przypadku akcji. W dłuższym terminie kurs giełdowy także jest bardzo mocno od niej uzależniony. Podobnie jest z walutami.

Po powyższej analizie nie dziwi szczególnie siła franka względem pozostałych walut. A zwłaszcza to co wydarzyło sie na franku względem złotego.

W Szwajcarii mieliśmy przede wszystkim relatywnie niższą inflację względem reszty państw. Nic dziwnego, że kurs franka tak poszybował. Kurs franka wspierała też duża nadwyżka na rachunku bieżącym jak i bardzo niski poziom długu publicznego do PKB.

Z kolei w krótszym okresie zachowanie walut dobrze tłumaczy bieżąca i oczekiwana dynamika PKB oraz krótkoterminowe tendencje zachodzące na rachunku bieżącym. Wskaźniki te tłumaczą bieżący napływ lub odpływ kapitału co przekłada się na zachowanie kursu walutowego. Tak na przykład było po wejściu Polski do UE gdzie notowaliśmy bardzo wysoką dynamikę PKB. Jednocześnie mieliśmy narastający deficyt na rachunku bieżącym. Odwrócenie tych tendencji w latach 2008/2009 spowodowało nagłe i duże osłabienie złotego.

Uwaga: Powyższy artykuł umieściłem w ramach punktu numer osiem w sekcji: >>> Strona główna>>> Jak inwestować >>> Punkt 8. Inwestowanie bezpośrednio w akcje: analiza fundamentalna.

Powyższy artykuł powstał w ramach współpracy z firmą ING Securities, promotorem certyfikatów ING Turbo na rynku polskim

W ramach współpracy powstanie osiem artykułów:

- Krach i Wojna: pięćdziesięcioletni Cykl Kondratiewa a granice kreowania długów

- Analiza krachu 1929 i wielkiej depresji po 1929 roku

- Demografia Japonii a demografia Polski: wpływ na giełdę, gospodarkę i inflację

- Co wpływa na kursy walut? Jakie są teorie dotyczące kształtowania się kursów walut w krótkim i długim okresie czasu?

- Fundamentalna analiza rynku złota

- Fundamentalna analiza rynku ropy naftowej

- Fundamentalna analiza rynku gazu

- Fundamentalna analiza rynku miedzi w kontekście KGHM

Uwaga: to nie jest artykuł sponsorowany. To znaczy, że ja sam wybrałem tematy na jakie będę pisał. Umowa o partnerstwie jest taka, że mogę napisać na powyższe tematy co tylko uznam, że warto napisać. I to właśnie zrobiłem/zrobię. Za podzielenie się moimi przemyśleniami otrzymam stałe wynagrodzenie.

Certyfikaty inwestycyjne ING Turbo

Certyfikaty umożliwiają inwestowanie w różne instrumenty finansowe notowane na całym świecie przy użyciu dźwigni finansowej o różnej wielkości.

Certyfikaty ING Turbo notowane są na polskiej giełdzie i można w nie inwestować kupując je w każdym biurze maklerskim. Można dzięki nim zarabiać zarówno na wzrostach jak i spadkach instrumentów bazowych. Emitentem i animatorem jest bank ING N.V. w Amsterdamie.

Dużą zaletą ING Turbo jest możliwość inwestowania w te instrumenty na rachunkach maklerskich IKE oraz IKZE ponieważ są one traktowane jako produkty rynku kasowego.

Uwaga: Inwestowanie przy użyciu dźwigni finansowej zwiększa potencjalne zyski ale i jednocześnie wiąże się też z odpowiednio większym ryzykiem.

Tutaj jest broszura na temat ING Turbo:

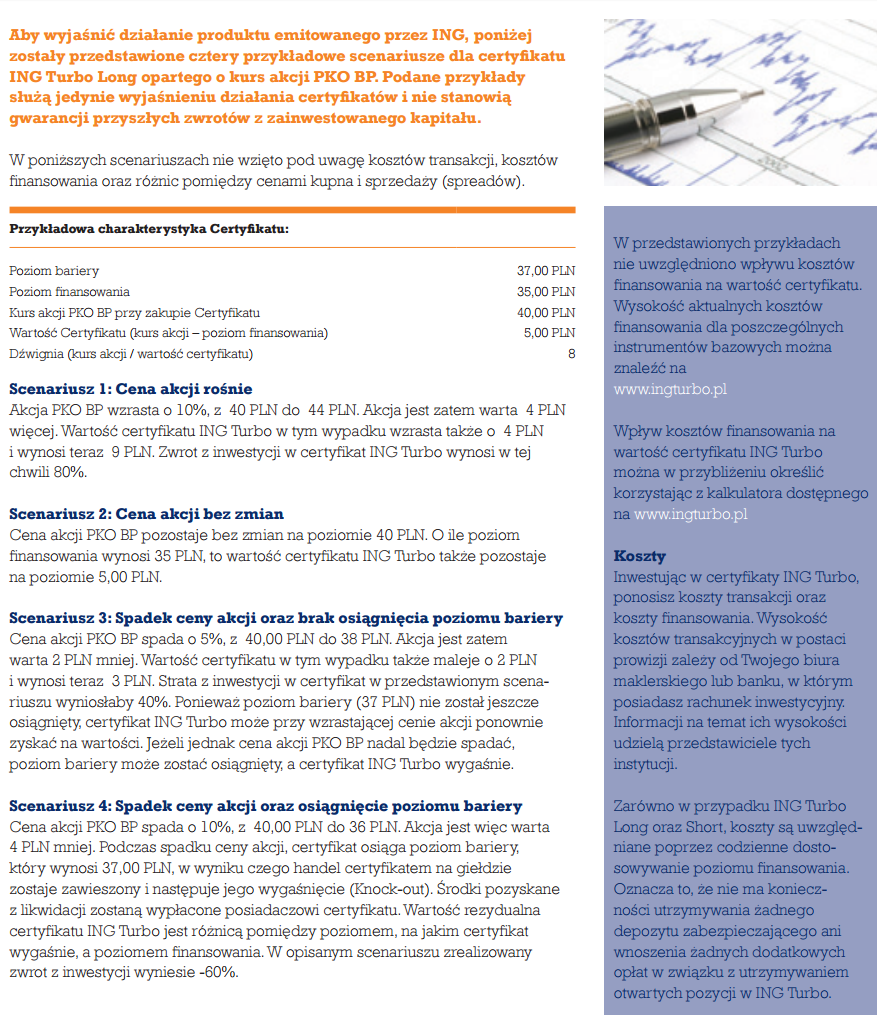

Na ósmej stronie powyższej broszury wytłumaczony jest krok po kroku przykład inwestowania i działania certyfikatu na akcje spółki PKO BP (można kliknąć aby powiększyć):

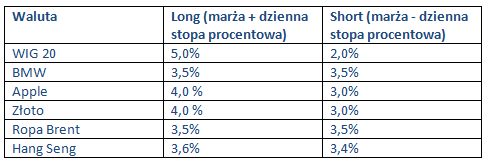

W przypadku certyfikatów ING Turbo warto zwrócić uwagę na poziom kosztów finansowania. Według informacji, które uzyskałem od ING, obecnie wyglądają one dla przykładowych instrumentów tak:

Więcej informacji na temat Certyfikatów ING Turbo znajdziecie w nagraniach video tutaj:

Pod powyższymi linkami znajdują się również informacje na temat kosztów oraz ryzyk związanych z inwestowaniem przy użyciu certyfikatów ING Turbo.

Po zapoznaniu się z powyższymi materiałami możecie sprawdzić swoją wiedzę w krótkim teście: trzynaście pytań i będziecie wiedzieć, czy któreś elementy wymagają głębszego poznania.

Poniżej znajduje się lista wszystkich instrumentów finansowych na które wystawiane są certyfikaty. Nie jest to katalog zamknięty, ING NV otwarty jest na zgłoszenia związane z zapotrzebowaniem na nowe instrumenty bazowe.

Uwaga: po kliknięciu w nazwę konkretnego certyfikatu, u góry strony macie podany tiker tego instrumentu: informacja ta jest pomocna przy składaniu zleceń w Waszym biurze maklerskim.

ING Securities zaprasza do udziału w wirtualnym konkursie inwestycyjnym: do wygrania cenne nagrody!

Każdy z uczestników konkursu, za pośrednictwem platformy konkursowej, będzie mógł inwestować wirtualną kwotę 100 000 zł w certyfikaty ING Turbo oraz wybrane ETF-y i akcje. Liczy się uzyskanie najwyższej stopy zwrotu.

Gra zakończy się 20 maja br. wyłonieniem zwycięzców. W konkursie do wygrania są Apple MacBook Air 13.3”, Apple iPad mini 4, iPhone 6, Huawei Watch, Samsung Galaxy Tab Pro 8.4 czy Kindle Paperwhite. Wręczenie nagród dla najlepszej 10 odbędzie się na prestiżowej konferencji „Wall Street” w Karpaczu, w czerwcu br.

W konkursie Turbo Wyzwanie może wziąć udział każdy kto zarejestruje się na platformie konkursowej dostępnej pod adresem www.grainwestycyjna.pl

Jeżeli po zapoznaniu się z powyższymi materiałami macie dodatkowe pytania związane z certyfikatami ING Turbo, pytajcie w komentarzach.

➡️ Dziękuję za polecanie mojego bloga, Fanpage bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Jest to dla mnie bardzo ważne!

Dziękuję też za korzystanie z moich linków afiliacyjnych na promocyjnych warunkach: Najlepsze IKE/IKZE oraz akcyjny rachunek maklerski + baza wiedzy o IKE oraz IKZE.Nic Was to nie kosztuje a dzięki temu możemy razem promować na większą skalę idee i przemyślenia, którymi dzielę się z Wami na mojej stronie, Fanpage bloga oraz na grupie FB Forum Inwestora Profesjonalnego!

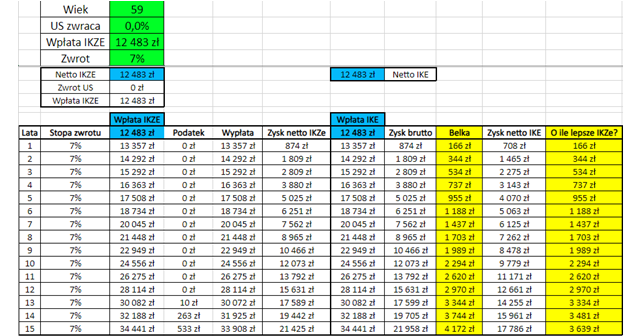

➡️ ️Kluczowe korzyści IKE i IKZE: możesz zyskać tysiące a nawet dziesiątki tysięcy złotych!

Przypominam, że podstawową korzyścią z IKE i IKZE jest brak podatku belki od dywidend, odsetek i zysków z akcji oraz ETFów. Dopóki obracasz środkami w ramach IKE/IKZE, czyli ich nie wypłacisz. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. I możesz nią obracać. Więc zyskujesz nawet, jeżeli wypłacisz środki przed emeryturą. Takie korzyści podatkowe mogą iść w tysiące a nawet dziesiątki tysięcy złotych!

Oczywiście zyskujesz szczególnie dużo, jeżeli dotrzymasz IKE/IKZE do odpowiednio 60/65 lat. Ale jest to tylko opcja, bo jak napisałem powyżej, IKE i IKZE opłaca się już w perspektywie kilku lat.

Mało tego. W kontekście jeszcze lepszego rozumienia IKE i IKZE, przypominam, że szczególnie opłaca się IKZE bo ma dodatkowe korzyści o których mało kto wie. IKZE jest mega opłacalne bo umożliwia niepłacenie podatku belki przed emeryturą a do tego jest kwota wolna od podatku 30 tysięcy! Zobacz wpisy w ramach cyklu edukacyjnego: „Narzędzie / case study w Excel. Umowa o pracę oraz działalność gospodarcza/samozatrudniony: co wybrać IKE czy IKZE?" Kliknij w grafikę poniżej aby przejść do cyklu analiz i narzędzi w Excel:

Jeżeli chcesz założyć rachunek maklerski, też IKE/IKZE, gdzie możesz inwestować też w akcje i ETFy zagraniczne: giełda, obligacje, złoto, surowce itd., możesz skorzystać z mojego linku afiliacyjnego. Zyskasz promocyjną prowizję + możliwość bezpłatnej rejestracji na walnych + bezpłatny dostęp do wyboru: 1) książka online/szkolenie z inwestowania 2) lub drugi poziom kursu Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora. To naprawdę wartościowa wiedza!

Szczegółowy opis warunków promocji oraz 10 zalet oferty (szczególnie warto zwrócić uwagę na rewelacyjny performance akcyjnego portfela miesięcznego) + lista często zadawanych pytań + jeżeli masz jakiekolwiek pytania, sporo wątpliwości zostało rozwianych w analizie oraz stu kilkudziesięciu komentarzach moich czytelników pod tym wpisem: Najlepsze IKE/IKZE oraz akcyjny rachunek maklerski + baza wiedzy o IKE oraz IKZE. Jeżeli nadal masz pytania, napisz komentarz pod powyższym wpisem lub maila (u góry strony) albo wyślij wiadomość na Messengera. Chętnie pomogę!

Mój link afiliacyjny: kliknij tutaj

(wszystko robi się sprawnie online)

Promocyjne warunki uzyskasz również, jeżeli skorzystasz z mojego linku afiliacyjnego otwierając w ramach umowy ramowej IKE/IKZE. Następnie złożysz dyspozycję wypłaty transferowej dla Twojego IKE lub IKZE lub obu: IKE i IKZE (przeniesiesz jeden rachunek lub dwa rachunki do DM BOŚ).

Uwaga! Środki z IKE i IKZE możesz wypłacić w każdej chwili. Nie musisz też kupować akcji i ETFów aby wykorzystać limity na ten rok.

Trzeba tylko wpłacić środki bo inaczej limity przepadną bezpowrotnie. Możesz kupić akcje, obligacje i ETFy kiedy tylko zechcesz. Ważne aby środki zostały zaksięgowane na IKZE i IKE. Możesz też wypłacić środki w każdej chwili bo to rachunek maklerski jak każdy inny tylko ma korzyści podatkowe.

Osoby na działalności gospodarczej, po zmianach też na ryczałcie: zgłoś wyższy limit IKZE!

Co ciekawe osoby na działalności gospodarczej na podatku liniowym i ryczałcie, wypłacając środki do 30 tysięcy złotych kwoty wolnej, nawet przed emeryturą i prowadząc działalność gospodarczą, nie będą musiały oddawać fiskusowi otrzymanego podatku czy płacić podatku belki od zysków. Zgodnie z ustawą wpłata na IKZE jest odpisywana od podstawy opodatkowania według 19% lub stawki ryczałtu. Natomiast wypłata jest rozliczana według skali podatkowej, nie liniowej czy ryczałtowej: => 0 zł kwota wolna 30 tysięcy zł => 12% powyżej kwoty wolnej do 120 tys. zł => 32% powyżej 120 tysięcy zł.

Uwaga: ważna informacja w kontekście IKZE w DM BOŚ. Osoba prowadząca działalność, też ryczałt, może otworzyć „zwykły” rachunek (nie na działalność gospodarczą), bez konieczności rejestracji nr LEI. Złóż wniosek rejestracyjny jako osoba fizyczna. Oświadczenie o zwiększeniu limitu wpłat będzie dostępne we wniosku o otwarcie IKZE. Jeżeli masz już IKZE i chcesz zwiększyć limit wpłat bo masz działalność gospodarczą. Oświadczenie składa się elektronicznie z poziomu rachunku IKZE: zakładka [Dyspozycje] => [Inne] => [Oświadczenie o limicie wpłat na IKZE].

Dołącz do 14 798 subskrybentów newslettera: otrzymasz wiele wartościowych rzeczy do pobrania! Między innymi ale to nie wszystko:

➡️ >>> Moje 8 ebooków na temat inwestowania i gospodarki: kliknij tutaj <<<

➡️ Różne dane w pliku Excel z ciekawymi wykresami: używam ich do analiz na blogu

➡️ Spis najważniejszych zagadnień opracowanych na blogu: prowadzę go od 2007 roku!

➡️ Narzędzia w Excel oraz dostęp do kursu poziom 1: "Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora"

➡️ Wybrane nagrania online: moje spostrzeżenia na temat inwestowania

Na koniec mam do Was ogromny i mega ważny apel!

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE:

Analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela akcyjnego w ING OFE: